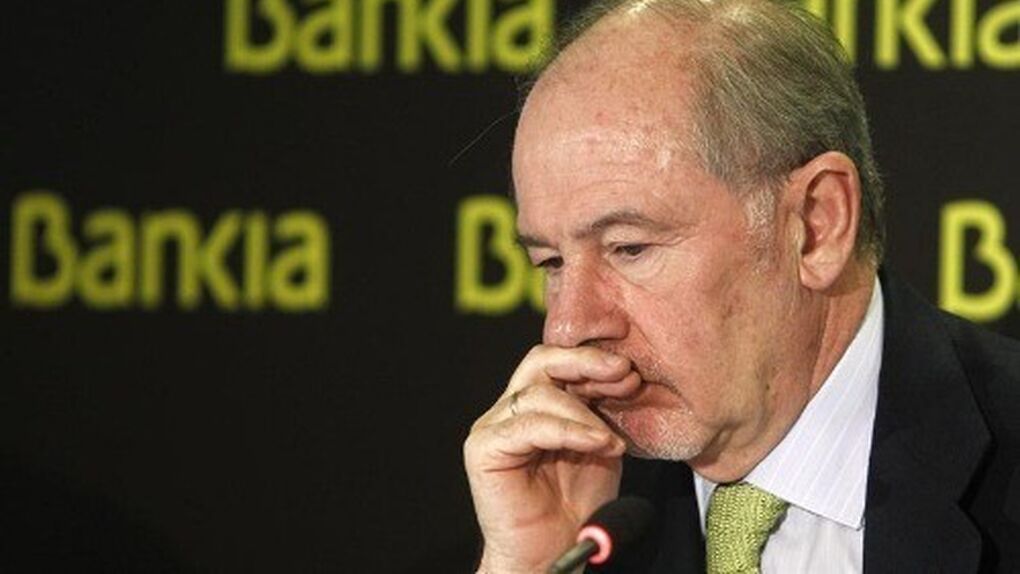

Cualquier opción está abierta en el futuro de Bankia. Soluciones, antagónicas en algunos casos, que se examinan desde el exterior para ponerle nota a la reforma financiera emprendida por Luis de Guindos. Cinco caminos, la mayor parte de ellos entrelazados, para dar respuesta a la gran reflexión que subyace en todos los círculos financieros: la reforma es Bankia. Y Rodrigo Rato se defiende con el mensaje de que Bankia puede continuar en solitario. Incluso directivos del banco cotizado han comunicado en su entorno el interés del gigante británico HSBC por el futuro de Bankia. "Gente de Bankia asegura que se han mantenido contactos con HSBC", explica el presidente de uno de los cinco grandes. "Esa vía sería la ideal para todos", coinciden desde un par de entidades sistémicas. Sin embargo, esa solución parece poco probable para garantizar la independencia futura de Bankia que persigue Rato.

Para lograrlo, el presidente del grupo BFA-Bankia llama a diferentes puertas (banco malo o pujar por Catalunya Caixa, las soluciones 2 y 3) clausuradas, hasta el momento, por Economía. "De Guindos pretende otra solución para Bankia", repiten desde el entorno del ministro. Porque Bankia no es sólo la piedra angular de la reestructuración financiera, sino una enorme lucha de poder político entre Rato y De Guindos. El ministro de Economía lo intentó con la frustrada operación con La Caixa. Ahora el tiro gana altura. Desde el sector se habla (y algunos piden) de la posible nacionalización del grupo BFA-Bankia. Solución número 4. En Economía no entran a valorar esta posibilidad.

Con todo ese ruido dialéctico de fondo, Bruselas azuza con su gran amenaza, el rescate financiero a un sector que digiere a diferente velocidad su empacho de ladrillo. El grupo que preside Rato aún debe provisionar algo más de 2.500 millones para cumplir con el Plan de Guindos. La pasada semana el Banco de España aprobó el plan presentado por Bankia para sanear sus activos tóxicos inmobiliarios, aunque el supervisor le solicitó medidas adicionales, como a otro grupo de entidades.

1. Rato, como aval

En la hoja de ruta que Bankia ha trasladado al Banco de España para cumplir con sus necesidades de provisiones (5.070 millones) aparecen varias líneas de actuación: liberar dotaciones genéricas (el grupo aún cuenta con una hucha de 1.100 millones), ventas de activos no estratégicos, traspaso de carteras de créditos, reordenación de alguna de esas carteras que consumían capital en exceso, conversión de preferentes y, por supuesto, venta de activos inmobiliarios.

Desde la aprobación del decreto de reforma financiera, el pasado febrero, Bankia ha cubierto 1.034 millones. Parte del saneamiento, por importe de 1.139 millones de euros, ya se había adelantado en el año 2011. La principal vía de capital ha sido el canje de participaciones preferentes y deuda subordinada por acciones. Esta operación ha llevado a Bankia a reforzar su capital en 866,4 millones de euros. Además, la entidad presidida por Rato logró su balón de oxígeno al lograr que Economía le permitiese cargar buena parte del saneamiento del suelo contra el patrimonio de BFA. Según datos de la CECA, sobre el estado contable de las entidades a 31 de diciembre, la matriz de Bankia realizó un saneamiento contra reservas de algo más de 2.700 millones. Esto ha significado que el patrimonio neto consolidado de BFA se haya reducido en un 32%, 4.200 millones, en el último trimestre.

"Sin esa posibilidad, Bankia no hubiera tenido la más mínima opción de continuar en solitario", explican desde un banco de inversión. Cargar saneamientos contra patrimonio aumentó aún más las diferencias entre Rato y De Guindos, tras una dura lucha de poder entre el equipo económico del Gobierno de Rajoy. De hecho, Banca Cívica, que también quiso explorar esta solución, no pudo levantar la negativa de Economía y ha acabado fusionado con La Caixa.

“El único aval de Bankia, en estos momentos, es Rato. La salud financiera de la entidad es como un castillo de naipes que sólo puede sostener Rato”, aseguran desde una auditora. De hecho, tanto una parte del Gobierno como en Génova siguen considerando al presidente como “alguien de la casa” o “marca PP” al que hay que “proteger”. "Rato es Bankia y Bankia no se toca", asegura un afín a Rato en Génova. "Rodrigo sólo habla con Mariano (Rajoy). La comunicación con De Guindos es nula", insiste.

2. El banco malo

Esa influencia de Rato en los círculos políticos ha conseguido no enterrar ‘ad eternum’ propuestas como el banco malo, un guiño al que no está dispuesto De Guindos. Sin embargo, este banco del suelo y del ladrillo, para que las entidades saneen de inmobiliario su balance, ha sido la gran apuesta de Rato desde su primer contacto con Rajoy en Génova, el día posterior al triunfo electoral del PP. El proyecto de banco malo llegaba con el aval de Miguel Ángel Fernández Ordóñez y la no beligerancia del PSOE, que estuvo a punto de implementar el modelo alemán de no haber sido por el último paso atrás de Elena Salgado, en el epílogo de los días de gobierno socialista.

La propuesta aparece y desaparece como el Guadiana. El efecto del Plan de Guindos, tras casi 54.000 millones en provisiones para sanear los activos inmobiliarios dañados de los balances del sector, no parece convencer a los mercados. Incluso golpes de efecto como el de La Caixa, que ha cumplido con todas las exigencias del ladrillo en el primer trimestre de 2012, no son respaldados posteriormente en el mercado bursátil.

En el entorno de Montoro, el gran apoyo de Rato y favorable a este vehículo inmobiliario, se vuelve a apostar con fuerza por esta vía. Incluso el Banco de España se plantea sacar del balance el ladrillo para acabar con el castigo bursátil que están sufriendo los títulos del sector financiero español. La pasada semana, José María Roldán, director de Regulación del supervisor bancario, llegó a plantear, en un encuentro con analistas, la idoneidad de separar los activos inmobiliarios del resto del negocio. Este banco malo, que recibiría el ladillo y suelo provisionado según el Plan de Guindos, sería gestionado por un experto.

“La opción permitiría a Bankia continuar en solitario”, se reflexiona unánimemente desde el sector.

3. Los contactos con HSBC

Salvo en el caso de Novagalicia, ninguna entidad ha presentado en sus planes para cumplir con el ‘decretazo’ la entrada de inversores privados internacionales. “Todas las fusiones que se han producido y se producirán se efectuarán entre las entidades domésticas”, parecen tenerlo claro desde un banco de cajas. Sin embargo, Bankia podría romper esa tendencia.

Según comentan un par de presidentes de entidades, “directivos de Bankia aseguran que Rato ha mantenido contactos con representantes de HSBC”. “Sin duda, esa sería la mejor noticia para todo el sistema. Que un gigante de esas características quisiera invertir en Bankia y así la operación no tuviera ningún coste ni para el sector ni para el contribuyente”, apostilla uno de esos banqueros. En Bankia, sin embargo, niegan esos encuentros.

Desde principios de año, HSBC, una de las entidades europeas más saneadas y que mejor ha capeado la crisis financiera debido a su enorme diversificación, se ha reforzado en España con el fichaje de Borja Azpilicueta, antiguo director general de Mediobanca, y ex jefe de fusiones y adquisiciones de Credit Suisse para la Península Ibérica.

Entre brokers y bancos de inversión ven difícil el encuentro entre Bankia y el gigante financiero británico. "Parece complicada una operación con Bankia teniendo en cuenta la política de desinversiones que viene efectuando HSBC en los últimos meses, con ventas de negocio en Singapour e Indonesia. HSBC destila que no quiere abrir nuevas aventuras".

El banco británico logró un beneficio de 12.822 millones al cierre de 2011, un 27% más respecto al ejercicio precedente. Estas cifras contrastan con la norma en el sector financiero español, donde los beneficios no han parado de decrecer desde el inicio de la crisis en 2008. Una tendencia a la que no ha sido ajeno el grupo BFA-Bankia.

4. La puja por Catalunya Caixa

Sin margen moral para acudir a la subasta del Banco de Valencia, cuya crisis destapó el conflicto interno entre Rato y José Luis Olivas, Bankia contempla la vía de acudir a la puja por Catalunya Caixa para ganar tiempo (no tendría que hacer toda la limpieza en este ejercicio) y margen de maniobra (podría cargar las provisiones contra patrimonio y contra resultados). “Concederle a Bankia un EPA (Esquema de Protección de Activos) de 6.000 millones por la entidad catalana le saldría más barato al sector que otras de las medidas de las que se vienen hablando”, insisten en el entorno del grupo liderado por Caja Madrid.

Sin embargo, algunos consejeros de Bankia, prefieren seguir trabajando en la integración de las siete cajas y olvidarse de las aventuras de las próximas subastas. “Economía nos impidió acudir a la parte final del proceso por Unnim y volverá a ser así en cuantas pujas nos presentemos”, aseguran desde el consejo del banco cotizado. El lunes de la semana que se adjudicó Unnim a BBVA, Luis de Guindos telefoneó a Rato para impedirle seguir adelante en el proceso. “Ese episodio acabó por tensar la estirada cuerda entre ambos”, admiten fuentes del PP.

5. ¿La nueva Argentaria?

“Por la implicación que mostró el ministro De Guindos en el intento de operación con La Caixa, Bankia no cuadra en solitario en su dibujo de mapa financiero”, espeta el consejero delegado de una entidad. Cerrada la opción de fusión con el grupo que preside Isidro Fainé, el ministro de Economía no parece haber convencido ni al Santander ni a BBVA para recoger ese testigo. Ninguna de las dos entidades están dispuestas a asumir el enorme coste (alrededor de 11.000 millones se llegó a cifrar la operación con La Caixa) que supondría la ‘digestión’ de Bankia sin ningún tipo de ayuda pública. "La reforma financiera no le costará un euro al contribuyente, ni generará ni déficit ni deuda pública", insisten en Economía.

“Podría haber existido alguna opción en el caso de que se hubiera ‘troceado’ Bankia”, explican fuentes del sector, que aseguran que varias entidades habrían pujado fuertemente por conseguir el negocio y los clientes de Caja Madrid. Sin embargo, esa opción parece cerrada definitivamente ante el difícil encaje político y normativo que supondría. “Habría que cambiar el decreto ley anterior de recapitalización del sistema financiero español, junto con todo el entramado legal que desarrolla los Sistemas Institucionales de Protección (SIP)”, explican desde un bufete de abogados que ha asesorado a cajas en estos procesos.

Ante la complicada situación macroeconómica que vive España en las últimas semanas, con la sombra de la intervención planeando en muchos informes de analistas internacionales, la opción de convertir a Bankia en la nueva Argentaria, mediante una nacionalización por la vía rápida, ha llegado hasta los despachos de los principales banqueros españoles. “La opción está sobre la mesa pero la estructura de la operación, así como su financiación, aún no está clara”, afirma el número uno de uno de los grandes bancos.

Según fuentes del sector, el Fondo de Reestructuración Ordenada Bancaria (FROB) controlaría el 100% de BFA, la matriz de Bankia, que seguiría cotizando. Así, el Estado que cuenta con 4.465 millones en preferentes de BFA, tomaría alrededor del 90% del banco cotizado. El otro 10% quedaría bajo la propiedad de los accionistas minoritarios. “Como sucedió con Argentaria, Bankia sería privatizada progresivamente”, explican desde una par de entidades conocedoras del proyecto.

En Economía no hacen comentarios sobre esta posibilidad. Sin embargo, desde el entorno del ministro De Guindos se deja caer que podría haber “novedades de calado”, sin referirse expresamente a una posible nacionalización, sobre Bankia en las próximas semanas.

Ya no se pueden votar ni publicar comentarios en este artículo.