El Banco Central Europeo (BCE) ha ejecutado su primera subida de tipos desde 2011. Y lo ha hecho, además, de una forma más agresiva de lo que esperaba el mercado. Concretamente, todos los agentes preveían un incremento de 25 puntos básicos y la decisión final ha sido de 50.

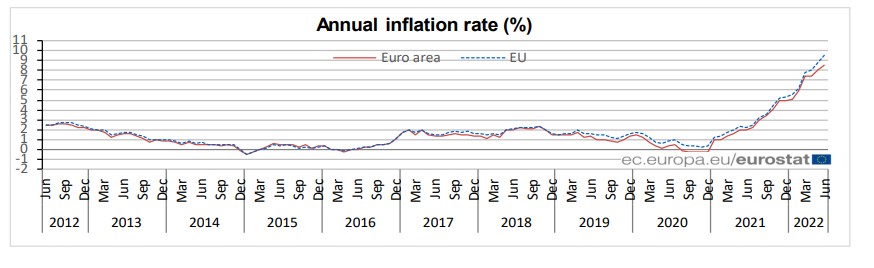

O, dicho de otra manera: la subida de tipos hasta llegar al ”0% después de verano” (que ha sido la única pista que ha dado Christine Lagarde en los últimos meses) se ha adelantado a julio. La razón es muy sencilla: La inflación está descontrolada y no hay ningún motivo para pensar en un cambio de tendencia. Veamos algunas cifras relevantes:

⦁ En el mes de junio, el incremento del nivel general de precios ha sido del 8,6% para la Zona Euro. Esto supone medio punto más que en mayo… y ¡7,5 puntos más que hace 1 año!

⦁ Además, la inflación subyacente (eliminando el efecto de los productos más volátiles, como son los alimentos o los combustibles) está en el 3,7%.

⦁ En países como Alemania, donde los salarios ya están subiendo por encima del 6%, los temidos efectos de segunda ronda (esto es, una espiral inflación-salarios) ya son una realidad.

⦁ Y los precios de los bienes industriales, que generalmente se usa como indicador adelantado de la inflación general, se han estabilizado… ¡En niveles superiores al 36%!

¿Cabe pensar una estabilización de la inflación? Es probable, dada la debilidad económica que muestra la Zona Euro. Pero será en niveles muy elevados (en torno al 8%), y sin ningún síntoma de retomar los niveles objetivos del BCE, que son el 2%. Por lo tanto, la acción del BCE es necesaria, aunque no deja de tener un aroma a urgencia e improvisación que no es positiva para nadie.

Quienes comenzamos a alertar sobre la aparición de la inflación como un posible riesgo a la baja en el medio y largo plazo en mayo de 2020 (sí, en plena pandemia) siempre hemos defendido que el incremento sostenido de los precios es un fenómeno monetario. Es por ello que la raíz de actuación tiene que estar en los bancos centrales, pero aportando estabilidad y certidumbre, y no al revés.

Es muy difícil que la Reserva Federal (FED) logre su objetivo de conseguir un aterrizaje suave, dados los enormes desequilibrios que arrastra la economía norteamericana desde hace años. Pero es cierto que la única manera de que pueda conseguirlo es como lo está haciendo: con una hoja de ruta clara, a medio y largo plazo, y que cumpla a rajatabla. Concretamente, ha dibujado varias subidas de tipos hasta llegar al 4% en 2023, y es lo que está haciendo.

Pero mantener a los mercados en vilo y actuar en base a lo que decida en cada momento un Comité no suele ser una buena idea, pues Europa también acumula grandes desequilibrios.

Llega el fin de fiesta, y lo que tenemos por delante en otoño no es nada más (y nada menos) que lo que deberíamos haber estado viviendo en los últimos años

La gran pregunta, a la luz de los hechos, es ¿qué pretende el BCE con este movimiento? Además de controlar la inflación, por ejemplo, el euro ya había registrado paridad con el dólar (1 euro = 1 dólar), lo cual suponía una presión más inflacionista, además de una clara muestra de debilidad de la Eurozona con respecto a Estados Unidos. Por otra parte, y según se desprende de la encuesta trimestral de condiciones de financiación que ha hecho pública esta semana también el BCE, la situación del crédito en países como Italia o España se está deteriorando no por falta de disponibilidad, sino por falta de demanda solvente de crédito.

Frenar la burbuja crediticia y evitar una crisis bancaria es objetivo prioritario en este momento, cuando las tasas de morosidad continúan históricamente bajas. Por el momento el mercado ha aceptado de buena gana este movimiento del BCE:

⦁ Las primas de riesgo, salvo Italia, por su riesgo político, se han mantenido en sendas razonables.

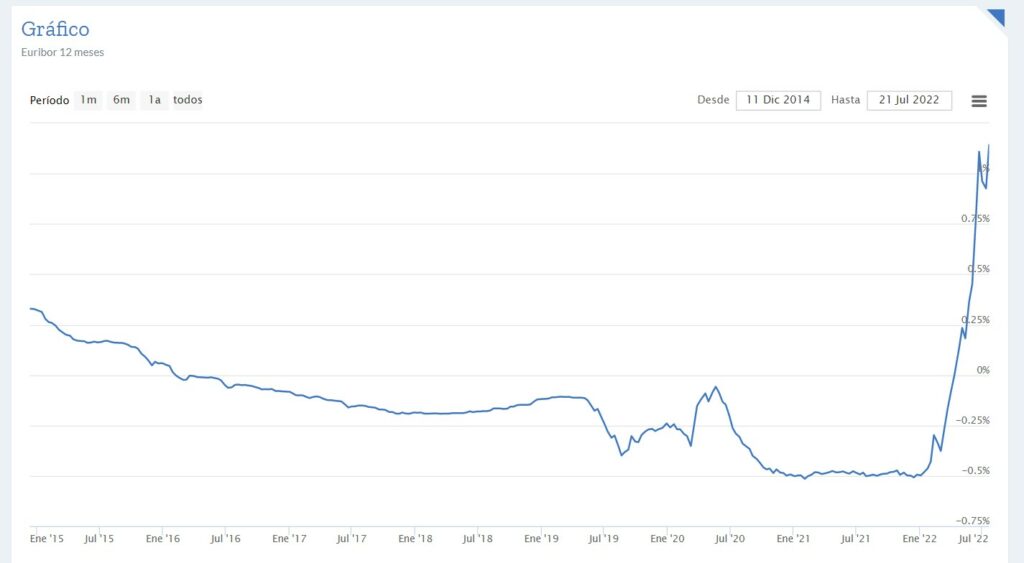

⦁ El Euríbor tampoco ha repuntado con mucha más fuerza de lo que venía haciéndolo en los últimos meses (ojo, que ya está en el 1,3%).

⦁ Y la curva ESTER, que mide el tipo de interés que se cobran los bancos por prestarse dinero en el mercado interbancario, continúa estable en el -0,5%.

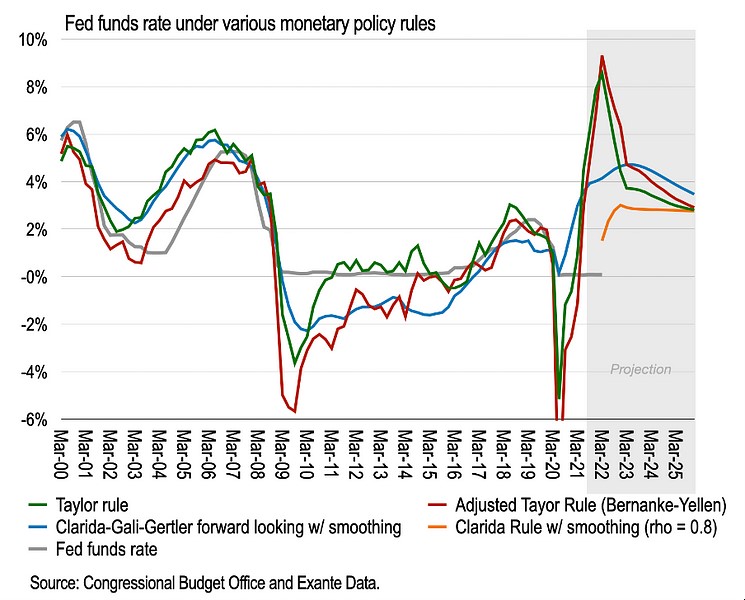

Por lo tanto, la normalización monetaria que está llevando a cabo el BCE, por el momento, discurre dentro de la normalidad. ¿Debemos esperar más subidas de tipos? La respuesta es claramente sí. Lo que estamos viendo, tanto en Europa como en Estados Unidos, son subidas muy leves. Debemos tener en cuenta que, aplicando aproximaciones teóricas a los tipos de interés a ambos lados del Atlántico, como puede ser la regla de Taylor, deberían estar por encima del 8% en Estados Unidos. En el caso de Europa no he podido ver una aproximación tan actualizada, pero ya en el año 2017 dibujaba hacia el 2%, y con una tendencia ascendente.

Aterrizando en nuestro país, la pregunta es: ¿Cómo afectarán las nuevas condiciones de crédito a nuestras finanzas públicas? Esta semana también hemos conocido unos datos muy relevantes, a saber:

⦁ España es el cuarto país con mayor deuda pública de Europa en el primer trimestre de 2022.

⦁ En términos de déficit público también estamos en el 'top 10'. Concretamente, ha registrado un déficit del 4,4% del PIB en el primer trimestre del año. Esto supone doblar la media europea, ser el sexto país de Europa con mayor déficit, y el primero dentro de las economías comparables (los grandes países del Euro).

⦁ Y, una vez más, en el primer trimestre del año hemos sido el único país que no ha recuperado los niveles de riqueza previos a la crisis, y nuestra evolución es más bien plana.

Merece la pena recordar que los anteriores datos se producen en un contexto de máximos históricos de recaudación tributaria como consecuencia de la inflación. Por poner en contexto esta afirmación: la inflación en España escala hasta el 10% y el incremento de ingresos públicos en el mes de mayo al 28% (20% si tenemos en cuenta el acumulado del año).

Desaprovechar la oportunidad de reducir el déficit público en este momento es un error garrafal que pagaremos en el futuro

La inflación sólo favorece al Estado, vía recaudación de impuestos y menor valor de la deuda en términos reales. Por eso, desaprovechar la oportunidad de reducir el déficit público en este momento es un error garrafal que pagaremos en el futuro. España lleva desde 2015 aprovechándose de una deuda pública muy barata y, en los últimos meses, también tiene de viento de cola a la inflación.

En los próximos meses la atención de los mercados estará puesta en Italia y en las enormes consecuencias de su enorme crisis política. Un país que, recordemos, lleva décadas sin anotar superávit público y que ya en 2018/2019 tuvo que rescatar entidades financieras. Pero esto no significa que la onda expansiva no llegue a nosotros.

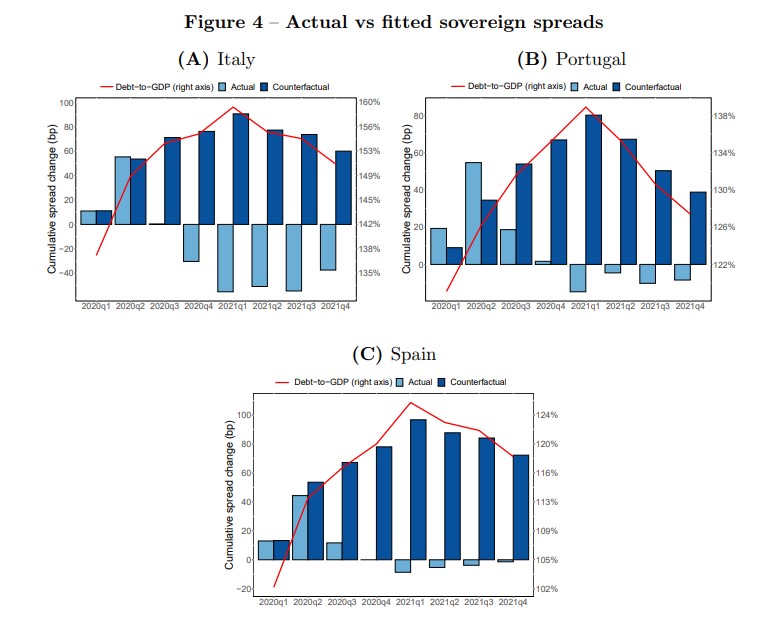

Mucho se está hablando de lo que se nos viene encima en otoño. Y yo afirmo: lo que tenemos por delante en los últimos meses del año no es más que una normalización económica. Esto es: desmaquillar todos los indicadores económicos y de riesgo. Por ejemplo, un análisis del Banco de Pagos Internacionales demuestra que nuestra prima de riesgo podría haber sido 100 puntos básicos más elevada de lo que fue en el primer trimestre de 2021 y 80 a finales del año pasado si el BCE no hubiera actuado.

Por consiguiente, los 120 puntos que estamos registrando ahora mismo aún están por debajo de las cifras calculadas por este organismo. O, dicho de otra manera: la incapacidad para poner a raya el déficit público que hemos arrastrado durante años debería haber supuesto una prima de riesgo de entre 130 y 150 puntos básicos de forma estructural. Hemos preferido mantenerla artificialmente baja, y no hacer las reformas estructurales necesarias. Ahora llega el fin de fiesta, y lo que tenemos por delante en otoño no es nada más (y nada menos) que lo que deberíamos haber estado viviendo en los últimos años.

El BCE también ha dejado claro que la herramienta antifragmentación de la zona Euro (esto es, volver a comprar deuda pública) solamente se podrá activar en casos excepcionales, y siempre que se cumplan con los objetivos de estabilidad presupuestaria. O, dicho de otra manera, si a partir de 2024 no volvemos al 3% de déficit público será difícil que el BCE actúe sin que haya un MoU (Memorando de entendimiento) mediante. Y nada hace pensar que alguien en el Gobierno sea consciente del enorme problema que supone esto.

Yo no creo que en otoño volvamos a ver a España como la vimos en 2011/2012. Para eso aún hace falta un 'shock' de calado en los mercados financieros europeos o estadounidenses. ¿Será Italia? ¿Cualquier entidad financiera europea o estadounidense? Ya lo veremos. Lo que está claro es que el tejado se arregla con el buen tiempo, y un invierno muy lluvioso está cada vez más cerca.

Daniel Rodríguez Asensio es consultor estratégico y presidente de Acción Liberal Think Tank For Freedom

Ya no se pueden votar ni publicar comentarios en este artículo.

El aumento del tipo de interés del dinero no va a resolver una inflación cuya raíz es el aumento de precios de los combustibles (petróleo y gas natural), de la electricidad y de los alimentos. Hay que reducir los precios de los combustibles, de la electricidad y de los alimentos para que baje la inflación, esa es la única solución.