Agradezco a los lectores los comentarios sobre los bonos evaporables de Deoleo. Les presento ahora los evaporables de Liberbank y en el próximo artículo abordaremos las diferencias, similitudes y comentarios sobre ambos.

Los bonos de Liberbank

Liberbank se creó en 2011 por la fusión de tres Cajas de Ahorros (Cantabria, Asturias y Extremadura).

Los propietarios de preferentes y bonos subordinados de las tres Cajas fueron obligados en 2013 a un “canje” (que fue una “expropiación” de libro), mientras que los accionistas (las tres cajas) mantuvieron los 1.000 millones de acciones que tenían desde 2011. Se cuantifica la expropiación en 484 € millones.

El “canje”obligatorio consistió en sustituir los bonos subordinados y las participaciones preferentes emitidos por las Cajas de Ahorros (los propietarios habían pagado 865,6 millones de euros por bonos convertibles obligatoriamente y acciones nuevas de Liberbank (que tuvieron un valor de 216 + 165 = 381 millones de euros). Por consiguiente, los propietarios de los BS y PP perdieron: 865,6 – 381 = 484,6 millones de euros.

El FROB dirigió el “canje” y dijo que se apoyó en informes de Societé Generale, BDO, Ernst & Young, AFI e IMValora

Clientes de las tres cajas

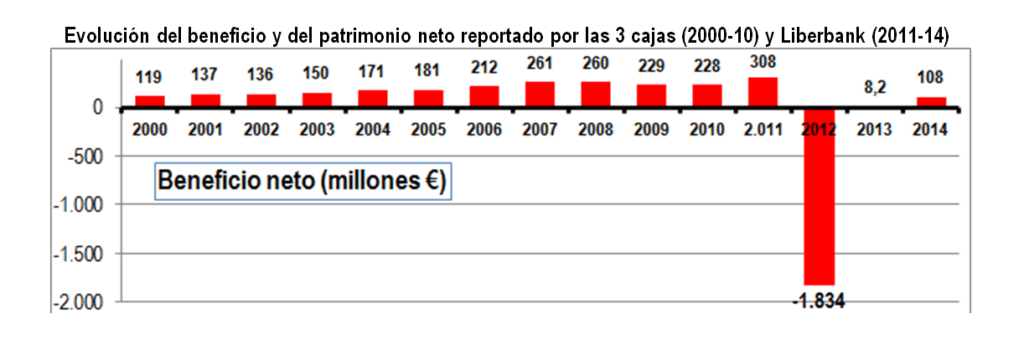

Muchos propietarios de los bonos subordinados y de las participaciones preferentes eran clientes de las tres cajas que invirtieron sus 865,6 millones de euros en años en los que las 3 Cajas “reportaban” beneficios, con el consentimiento del Banco de España, del Ministerio de Economía y con la opinión favorable de los auditores

El lector interesado puede consultar Liberbank: expropiación ilegal de 484 millones de euros. Propiciada por el FROB y el Banco de España… (descargable en http://ssrn.com/abstract=2458901) Explica la operación y la magnitud de la expropiación del modo más sencillo posible y sugiere una solución a la misma. También muestra que el FROB, el Ministerio de Economía y la Fiscalía Especial contra la Corrupción dijeron (sorprendentemente) que no hubo expropiación y la dirección de Liberbank me anunció dos demandas que no llegó a formalizar.

En dicho documento se muestra que las tres Cajas no pagaron nada en el “canje” por los 1.000 millones de acciones que conservaron y que las valoraciones en que se basó el “canje” fueron muy (¿demasiado?) optimistas (el FROB previó el valor de cada acción a 1,11 euros y la valoración real fue inferior a la mitad). También se muestra un error antológico del FROB en el que afirma que “el principio por el que los accionistas de las entidades serán los primeros en soportar pérdidas queda salvaguardado porque la Junta General de Liberbank, el 23 de enero de 2013 acordó la reducción del nominal de 1 a 0,3 euros para incrementar las reservas de carácter indisponible”. Localicé al autor de este párrafo y afirmó por teléfono que “la contabilización de las pérdidas de Liberbank de 2012 ya cumple con el que ‘los accionistas… de las entidades serán los primeros en soportar pérdidas’”.

Un caso real

AF (nacido en 1921) invirtió 30.000 euros el 3/ag/2010 en participaciones preferentes de Caja Cantabria (serie 2ª, emitidas el 28/06/06 y que prometían un interés del euríbor a tres meses + un diferencial entre 0,4% y 0,8%). Los argumentos de venta de la empleada de la sucursal fueron:

- Dan algo más que los depósitos y es una inversión segura.

- Hemos comprado varios empleados (y parientes) de la sucursal.

- La Caja da liquidez. Prueba de ello es que AF compró las que había vendido otro cliente.

Según la contabilidad de Caja Cantabria, en 2009 los fondos propios eran 498 millones de euros y el beneficio 43 millones de euros (ligeramente superior al beneficio promedio de los últimos 6 años). Parecía creíble lo que decía la empleada de “una inversión segura”.

También tenía 4.000 euros de bonos subordinados que tenían un interés del Euribor 3meses + 0,15% y con vencimiento en marzo de 2014.

En marzo de 2013 AF se enteró de que no podía mantener sus preferentes y sus bonos (por los que había desembolsado 34.000 euros): con la “gestión de híbridos” del “canje”, se los quitó y se los cambió por Bonos A, Bonos C y acciones nuevas de Liberbank. El valor de esta nueva cartera (según el extracto de Liberbank) fue 11.738 euros a 31/7/2013 (un 34,5% de lo que invirtió).

Los accionistas originales (las 3 cajas) siguieron con las mismas acciones que tenían antes del canje.

Evolución del beneficio y del patrimonio neto reportado por las 3 cajas (2000-10) y Liberbank (2011-14)

Cuatro preguntas que agradeceré mucho a los lectores que me contesten:

- Diferencias y similitudes entre los “evaporables” de Liberbank y los de Deoleo

- ¿Cree que los propietarios de “evaporables” deben acudir a un juzgado?

- ¿No sería deseable que alguna(s) institución subsanara antes y para todos los perjudicados estas situaciones?

- Si tuviera que describir con una sola palabra lo causado por los “evaporables” de Liberbank y Deoleo, ¿cual utilizaría?

Ya no se pueden votar ni publicar comentarios en este artículo.

Diferencias y similitudes entre los “evaporables” de Liberbank y los de Deoleo: Fraude y hurto por la puerta de detrás a minoritarios y tenedores de bonos

¿Cree que los propietarios de “evaporables” deben acudir a un juzgado? Por supuesto, es un fraude en toda su definición: Engaño económico con la intención de conseguir un beneficio, y con el cual alguien queda perjudicado

¿No sería deseable que alguna(s) institución subsanara antes y para todos los perjudicados estas situaciones? Me temo que eso es como confesar en voz alta los pecados

Si tuviera que describir con una sola palabra lo causado por los “evaporables” de Liberbank y Deoleo, ¿cual utilizaría?

FRAUDE