Cada vez que Draghi nos dice que tiene, en su "caja de herramientas", toda una serie de instrumentos para actuar y "hacer todo lo necesario" si la economía empeora, uno no puede dejar de pensar en las intervenciones del Banco Nacional Suizo, que vimos, o en que el banco central del Japón ha estado invirtiendo, vía ETF, en su bolsa, llegando a ser uno de los diez primeros inversores en el 70% de sus empresas, asunto que también analizamos. ¿Y cuál ha sido el resultado final en Japón? Salvar a la casta y empobrecer a los inversores, grandes o pequeños, que es lo que pasará en Europa.

Por otro lado, hemos de pensar que esas declaraciones de Draghi no son a título personal, sino como algo que emana del Consejo de Gobierno del BCE, indicando así que su marcha este año no significará un cambio de la política intervencionista actual, algo que pueden comprobar en su última conferencia o en las anteriores.

Pensando en esto y en la situación de pre-recesión de las principales economías de Europa, tema que tratamos en las previsiones de 2019, hoy repasaremos los principales índices del continente intentando valorar hasta dónde puede llegar el daño patrimonial de los inversores en una próxima recesión. Pero antes veamos la situación estructural de las bolsas.

Marco general

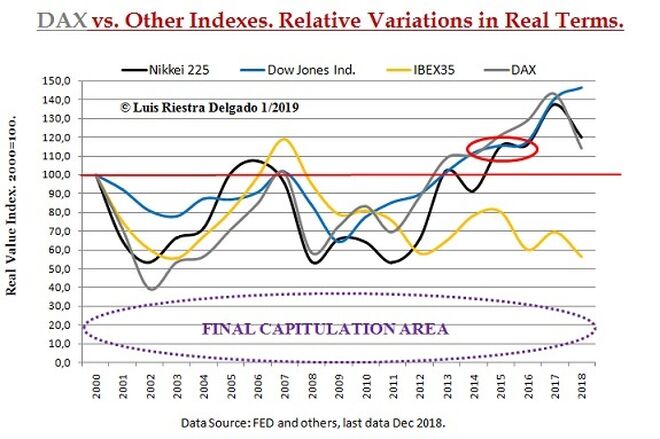

Muy resumidamente sería que, como estamos en la última fase del ciclo largo, la situación bursátil es secular bajista, es decir, que en términos reales (sin inflación o deflación), se hacen máximos cada vez más bajos. Dicha fase empezó hacia el año 2000 - aunque en Japón fue en 1990 - y por ello usaremos el 2000 como año base, o 100% de cada índice en términos reales. Durante esta fase, solo las economías que se reestructuran adecuadamente evitan las pérdidas reales del índice. Con eso en mente, pasemos a las bolsas más importantes de Europa.

Alemania y su reflejo japonés

Reflejo que pueden ver en la siguiente gráfica. La coincidencia de ambos índices se debe a que ambos países son los que mejor han aprovechado el boom chino (a costa de EE.UU.) Lógicamente, al tomar Trump cartas en ese expolio se han resentido, y lo que les queda.

Hay que decir que a diferencia del Establishment japonés, en Alemania hicieron un cambio estructural por la reunificación, que ha dado enormes frutos, y sin la que no se entiende su potencia actual, lo vimos, haciéndolo con el apoyo de toda Europa y, ahora, la partitocracia del sur quiere apoyo sin restructuración. Mal asunto, y peor si se le suma el engreimiento general en las elites alemanas actuales, con su envite europeo contra el Reino Unido y EE.UU., sus problemas bancarios, etc.; la penúltima bobada, la de AKK que dice que tras el Brexit echará de menos el "té con leche". Otro ejemplo de que estamos en manos de verdaderos patanes.

¿Hasta dónde llevarán las partitocracias europeas sus malas ideas? ¿Hemos de prepararnos para que el DAX perfore los 4.000? No lo descarten, pues cada día gana puntos ese escenario. ¿Pero, qué tragedia debería ocurrir en Europa para llegar a eso? Piénsenlo para ir actuando consecuentemente.

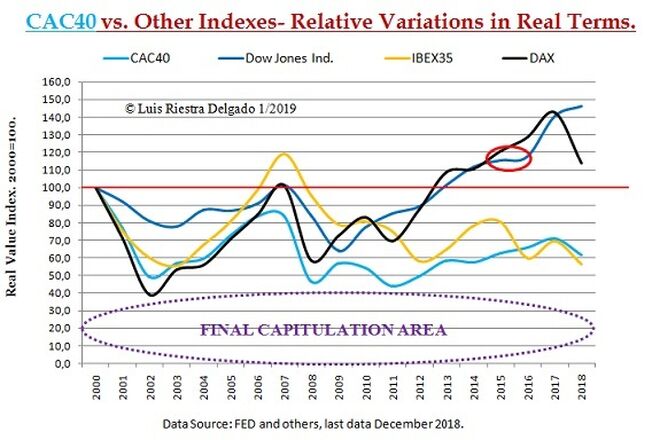

¿Bolsa franco-española?

Estos días las bolsas viven un momento "dulce" tras la rectificación del aprendiz Powell, que ya no tiene a la FED contra las bolsas, y que arrastra al resto. También ayuda que en la pre-recesión todavía hay ilusión económica en este impase hasta las elecciones europeas, con la dificultad para calibrar la irrupción de la oposición a la elite de Bruselas y su ejército de vividores que experimentan con las naciones de Europa. Gran momento para la distribución bursátil.

En España, donde los próximos cambios políticos reducirán el componente delirante en la gestión, el IBEX, tras desinflarse, pareciera que se ha acoplado con el CAC40, dos índices que seguramente se irán a la zona de capitulación en la próxima recesión, situando al primero cerca de los 5.000 y al segundo de los 3.500, dicho todo, como siempre, con la debida reserva legal.

Francia es el único país del continente con un sistema electoral representativo, el mejor (uninominal a doble vuelta), pero que, como sus homólogos, tiene el enemigo en la formación de un Establishment y, al caérsele todos los candidatos del mismo por chorizos, se improvisó la anti-euro Le Pen y al señorito Macron, que a todas prisas hizo la lista de representantes, es decir, que va igual que el sistema de listas y listos de España, perdiéndose la representatividad, justo lo contrario de lo que necesita para una buena restructuración general; lógicamente, los franceses no aguantan las soluciones "tecnocráticas" de Macron. Terminará mal como avisamos cuando ganó las elecciones; los chalecos amarillos son el aperitivo.

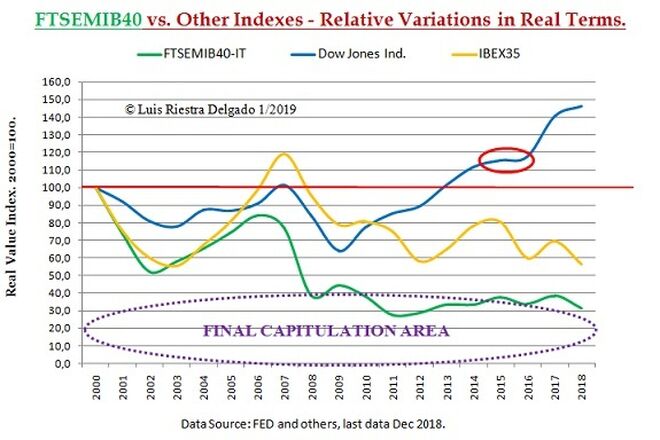

Italia en cabeza

Italia es una economía zombi y por eso no se la puede emparejar con otra de Europa, todavía. Su condición de tal lo demuestra que su índice vaya arrastrándose desde el 2008 por la zona de capitulación, esa en que los inversores se hartan de la bolsa, que es de lo peor que le puede pasar a una economía que necesita salir del pozo séptico en que la ha metido su oligarquía. Para colmo, toma el poder una fuerza de bocazas que cree que con acertar en inmigración resuelven el futuro; pues no, hace falta más, en Italia y en Europa.

De haber estado en casi 43.000 en el año 2000, hoy no dudo que tocará la zona próxima a los 15.000 en la próxima recesión. Una ruina; de esas que pasan cuando se persigue al talento directivo por su honestidad y por decir la verdad. Pues que lo disfruten, allí y aquí.

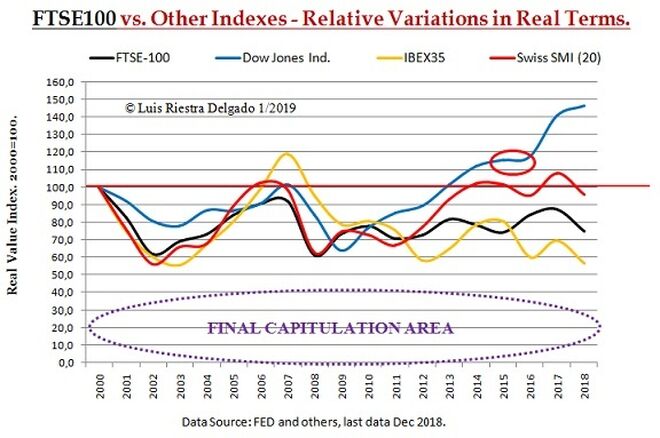

Bolsas exit

Suiza y Reino Unido, fuera del euro, son dos sitios de mudanza de cita común entre quienes, antes de sus fuertes pérdidas patrimoniales, se la jugaron apoyando una oligarquía de partidos estatales como la nuestra. Serán zonas refugio una vez hayan hecho su suelo secular, cada una con sus peculiaridades de macroeconomía bursátil.

Son dos situaciones muy distintas pero con un rebote secular más rápido y claro que las de la zona euro. La del Reino Unido, obligado a digerir el Brexit, con su City, muy globalizada, queriendo vivir al margen del experimento demográfico de su Establishment, nos da un índice muy amplio y más castigado. Y la de Suiza, por sus contadas empresas globales jugando a la ideología globalista mientras el BNS se va de comparas a EE.UU., y por la crisis que viene en Europa, produciéndole una enorme revaluación contra el Euro que sin duda le hará mucho daño a sus resultados internos ya insostenibles.

Así las cosas, veo difícil que estas bolsas no perforen los niveles del 2008 durante la próxima recesión europea, lo que significaría que el SMI se iría a los 5.500 y el FTSE-100 a los 4.500, como posibles suelos seculares, que es donde se reconstruye la cartera tras haberse liquidado casi sola por las stop loss.

Como alternativa a todas estaría la bolsa americana, pero solo en el supuesto de que Trump pueda con el Establishment allí, momento en que los inversores americanos estarían en disposición de llevarse verdaderas gangas en Europa, esa listilla, siempre dándole lecciones a ellos, a quienes copia, una vieja y extendida costumbre por aquí. A saber la que le montarán los caciques europeos a quien le deben buena parte de su bienestar, pero esa es otra historia, una muy vieja.

Ya no se pueden votar ni publicar comentarios en este artículo.