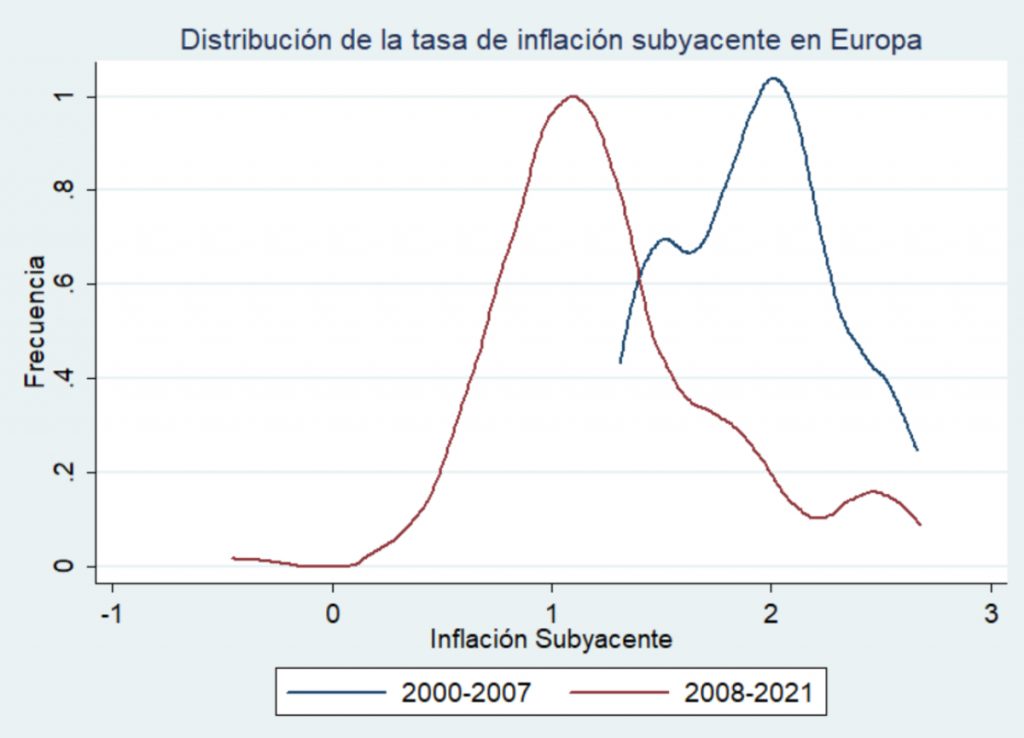

Durante todo lo que llevamos de siglo XXI, la inflación subyacente de los Estados Unidos ha estado por debajo del 2% en tasa interanual. Concretamente, durante el 54% de los meses transcurridos del mismo no logró pasar de ese nivel. En Europa este porcentaje supera el 80%. Si la cuenta la hacemos desde 2008, inicio de la crisis financiera, en Estados Unidos la inflación subyacente no ha superado dicho nivel en el 76% del tiempo transcurrido. En Europa más del 90%. Estas cifras resultan ser muy relevantes porque es esa cifra, 2%, ha sido el objetivo de la Reserva Federal Norteamericana (FED), así como el del Banco Central Europeo (BCE), aunque con el detalle en este último caso de situarla por debajo, aunque cerca. Es obvio que podemos afirmar que, en los últimos 161 meses, desde 2008, tanto la FED como el BCE (ver figura) han fallado en su cometido de forma sistemática.

Lo que muestra la anterior figura es que, desde hace más de una década, la frecuencia de la tasa de inflación europea ha estado concentrada sobre el 1%, lejos del 2%, es decir, lejos del objetivo. Más aún, la figura nos dice que la inflación ha estado "coqueteando" durante buena parte del tiempo con la zona negativa, con la deflación. Y si no lo ha hecho más, ha sido gracias a las políticas monetarias aplicadas.

Estas cifras revelan dos cuestiones muy importantes. En primer lugar, un hecho: hoy parece más difícil llevar a la inflación a niveles superiores al 2% que dejarla campar entre valores inferiores a esa cifra. Obviamente, por dificultad no hablo de no existir mecanismos que lo permitan. Conocemos recetas que lograrían elevar la inflación no solo por encima de ese 2% sino hasta el infinito y más allá. Pero el problema no es lograr una mayor inflación, sino lograrlo sin inflamar el crecimiento de los precios. La inflación es como un monstruo que escapa del control rápidamente si se le alimenta con intensidad. La razón de la dificultad de llevar a la inflación al 2% reside en buscar los mecanismos que logren dirigirla con parsimonia y cariño a dichos niveles sin que este cobre vida y se transforme en el tal temido monstruo.

Los mayores riesgos

En segundo lugar, un riesgo: no existe simetría en el peligro que comporta tener tasas inferiores al 2% frente a valores algo superiores a ese nivel. Sin duda alguna, los riesgos son mucho mayores en el primer caso, pues no es lo mismo tener algo de deflación que tener algo de inflación. Entiendo que, para no pocos, entender que la deflación no es el mejor mundo de los posibles no sea intuitivo. Pero para eso estamos, para explicar las razones complejas que se esconden en afirmaciones como esta.

Para razonar tal afirmación, en primer lugar, hay que entender la naturaleza del dinero. Sabemos que el dinero, monopolio del estado, comporta al menos tres utilidades: es unidad de cuenta, facilita las transacciones y atesora valor. Esta última función lo hace como un activo financiero de interés nominal igual a cero. Es decir, si hoy guardo en una caja en mi casa mil euros, salvo cosas extrañas que contaría el propio Iker Jiménez, al abrirla en un año volveré a tener mil euros. La rentabilidad de tener dinero en efectivo es nada. Cero. Y esta propiedad genera un problema: el dinero compite con otros activos financieros en su función de atesoramiento de valor, lo que impide que estos otros activos puedan llegar a tener rentabilidad nominal negativa. O, al menos, bastante negativa. Se lo explico.

El riesgo de tener efectivo

Suponga que tiene que elegir entre dos activos financieros para colocar sus ahorros: un bono (deuda del estado, por ejemplo) o dinero. Suponga que le dicen que si paga por el bono hoy 1.000 euros en un año le devolverán 990 euros. La rentabilidad nominal del bono sería de -1% a un año. Aceptaría esta opción si el riesgo de tener efectivo fuera elevado o algunas otras razones en las que no entraré. Pero si no, tener dinero sería ventajoso. En este caso, la demanda de bonos caería, por lo que su precio caerá del mismo modo, por ejemplo hasta 990 y, por ello, su rentabilidad se elevará hasta el 0%. A partir de aquí ya no hay diferencias y todo se quedaría quieto. Es decir, el dinero en efectivo ejerce como límite o suelo para las rentabilidades de otros activos. Estas pueden ser negativas, de nuevo por diversas razones que por espacio no discutiré, pero nunca demasiado, por lo que los tipos de interés que gobiernan la economía difícilmente pueden traspasar esa frontera del cero por ciento.

¿Y todo esto por qué se lo cuento? Por una razón muy sencilla, porque explica por qué una deflación del, por ejemplo, -2 % puede ser más nociva que una inflación del 2%.

Más ahorro y menos inversión deprime la actividad productiva, lo que intensificaría la deflación y elevaría el tipo real, y vuelta a empezar

Imaginen que hay deflación por caída de demanda: recesión. Suponga que los precios caen a varios puntos porcentuales. Sin embargo, el tipo de interés nominal tiene un suelo (Zero Lower Bound). En ese caso, cuanto más intensa sea la deflación, mayor será el tipo de interés real, es decir, aquél que pagamos por los créditos o pagamos a los ahorradores en términos reales: la rentabilidad descontada de la inflación. Es el tipo de interés real el que verdaderamente importa para las actividades económicas tales como la inversión, el ahorro y el crédito. A mayor tipo real, mayores desincentivos a invertir, más ahorro y menos crédito. Pero más ahorro y menos inversión deprime la actividad productiva, lo que intensificaría la deflación y elevaría el tipo real, y vuelta a empezar. Dicho en una frase simple, a mayor deflación mayor probabilidad de depresión (miren 1929).

Este riesgo no existe cuando la inflación está en terreno positivo. En ese caso los riesgos son diferentes y, después de décadas de experiencia, sabemos cómo trabajarla. Esta es la razón por la que los bancos centrales llevan años tratando de evitar esta caída en la zona negativa. Y también por lo que, en estas últimas semanas-meses, han cambiado definitivamente su comunicación sobre los objetivos de inflación a perseguir. Después de mucho tiempo diciendo que marcarán como objetivo una inflación del 2%, ahora, tanto la FED como el BCE han señalado nuevos y diferentes objetivos de inflación: o medias del 2% durante el medio plazo o dejar que exceda del 2% durante un tiempo. El objetivo es romper con las expectativas ancladas por debajo del 2% para colocar la inflación en una zona de confort que permita en un futuro a la política monetaria tener tracción en su actuación y alejar la corrosiva deflación.

Ya no se pueden votar ni publicar comentarios en este artículo.