Los inversores volvieron a la realidad, después de un final de año muy favorable para los activos en riesgo. El retraso en las bajadas de tipos por parte de los bancos centrales hace que los inversores sigan primando los cortos plazos de los instrumentos de renta fija.

Por ello, no es de extrañar que en el acumulado del año (enero y febrero 2024) sean los fondos de la categoría RF Euro CP y los monetarios los que lideren las captaciones, siendo estas de 4.580 millones y 3.182 millones de euros respectivamente.

Sin embargo, y dado el filón que resultaron los fondos Rentabilidad Objetivo no garantizada en 2023, en 2024 siguen en la cresta de la ola, siendo la tercera categoría con mayores entradas netas en el año y en el mes de febrero, acumulando unos 2.450 millones de euros.

Caixa líder en Monetarios mientras que Santander en RF Corto Plazo y Rentabilidad Objetivo

En cuanto a que gestoras se llevaron el gato al agua con las mayores captaciones en esas clases de activo destaca Caixa en la parte de monetarios, con suscripciones ligeramente superiores a los 2.000 millones de euros, con lo que el patrimonio gestionado en dicha categoría es de 11.881 millones de euros, seguido de lejos por Kutxa y Mutuactivos.

En cuanto a las rentabilidades conseguidas por Caixa en los fondos monetarios, durante el mes de febrero fueron desde el 0,26% hasta el 0,33%, mientras que a 1 año son de 2,71% en la clase estandarhasta el 3,61% en la clase cartera, que son superiores a las rentabilidades tanto mensuales como a 1 año de los fondos de Kutxa y Mutuactivos.

Por otro lado, en renta fija euro corto plazo, si bien es Caixa nuevamente la que lidera en captaciones en febrero, ascendiendo a unos 602 millones de euros, seguida por Santander (423 millones) y Sabadell (384 millones), es la gestora cántabra la que acumula el mayor volumen de AuM gestionados con unos 7.867 millones de euros, seguida por Ibercaja con 7.017 millones y BBVA con 5.030 millones. En este caso la rentabilidad de febrero de los fondos del líder está en el rango de 0,18% para el Caixa Master Renta Fija Corto Plazo o 3,3% a un año, hasta el 0,43% para el Caixabank Coprativa Duración Cubierta Estandar, que a 1 año es del 4,99%.

Para los fondos de rentabilidad objetivo, como ya lo hiciera en 2023, Santander sigue aprovechando el apetito por estos productos y registró entradas netas en febrero por 992 millones de euros, con lo que se convierte en el líder de activos de esta categoría, con unos 11.500 millones de euros, seguida por Kutxa pero con menos de la mitad de los AuM del Santander (5.166 millones de euros). La rentabilidad de la mayoría de los fondos rentabilidad objetivo del Santander rondan el 5,7% en un año para los Horizonte 2027 (seguidos de cerca por los fondos Rentabilidad Objetivo III de Unigestión), y en torno al 3% para los de 2025.

El patrimonio de la industria supera los 356.700 millones de euros, nuevo máximo histórico

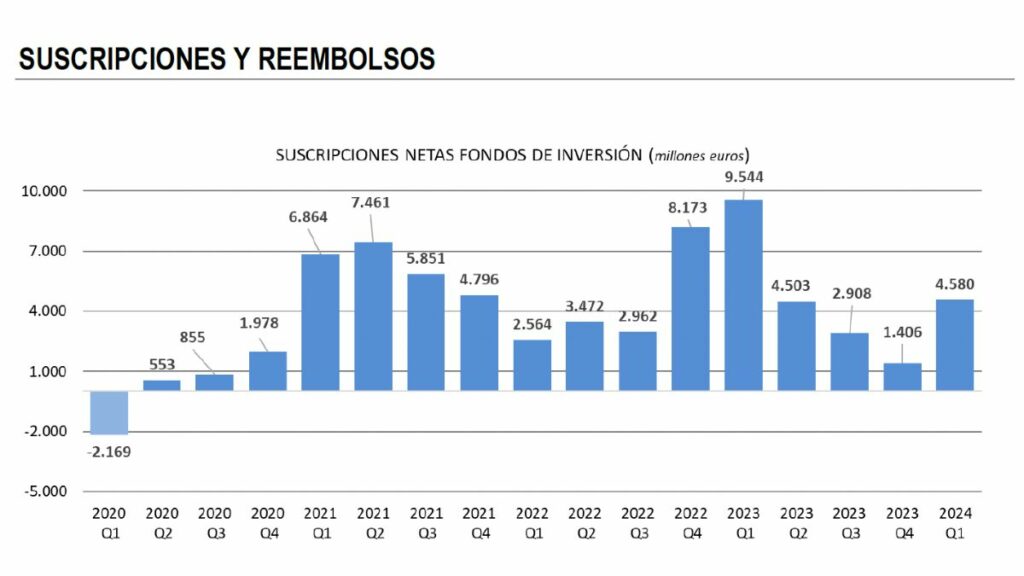

El favorable desempeño de los mercados en febrero así como las entradas netas auparon el patrimonio de la industria española de fondos hasta alcanzar un nuevo máximo, situándose en los 356.747 millones de euros, un incremento en lo que va del 2024 del 2,5%. Las suscripciones en tan solo dos meses del año superan las alcanzadas en los últimos tres trimestres, y se quedan en torno al 48% de los 9.544 millones de euros del primer trimestre de 2023.

Las dos categorías con mayores incrementos en el patrimonio fueron los fondos de renta fija (1.951 millones de euros), especialmente por las suscripciones netas, ya que únicamente los bonos de menor duración registraron rentabilidades positivas, y la otra categoría los fondos de renta variable internacional cuyo patrimonio aumento en 1.698 millones de euros, en este caso resultados de las rentabilidades. Sin embargo, en términos porcentuales el incremento importante fue para los fondos monetarios (11,7%).

TE INTERESA

Aprende a invertir en las oportunidades de inversión que existen en cada momento

Ya no se pueden votar ni publicar comentarios en este artículo.