La renta fija vuelve a primer plano con el nuevo contexto económico que se presenta. Fue la gran apuesta, finalmente fallida, del pasado ejercicio, ya que las condiciones de mercado cambiaron exponencialmente frente a las previsiones. Pero el final de 2023 mostró un nuevo paradigma, y ante la bajada de tipos que descontaba el mercado, con los últimos dos meses del ejercicio como los más exitosos, en lo que a los bonos se refiere, en mucho tiempo.

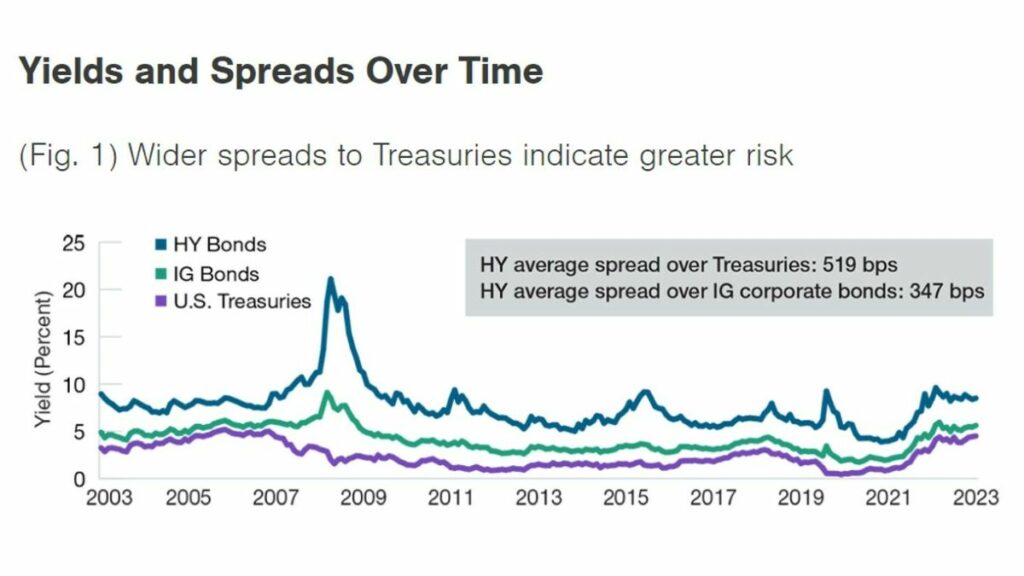

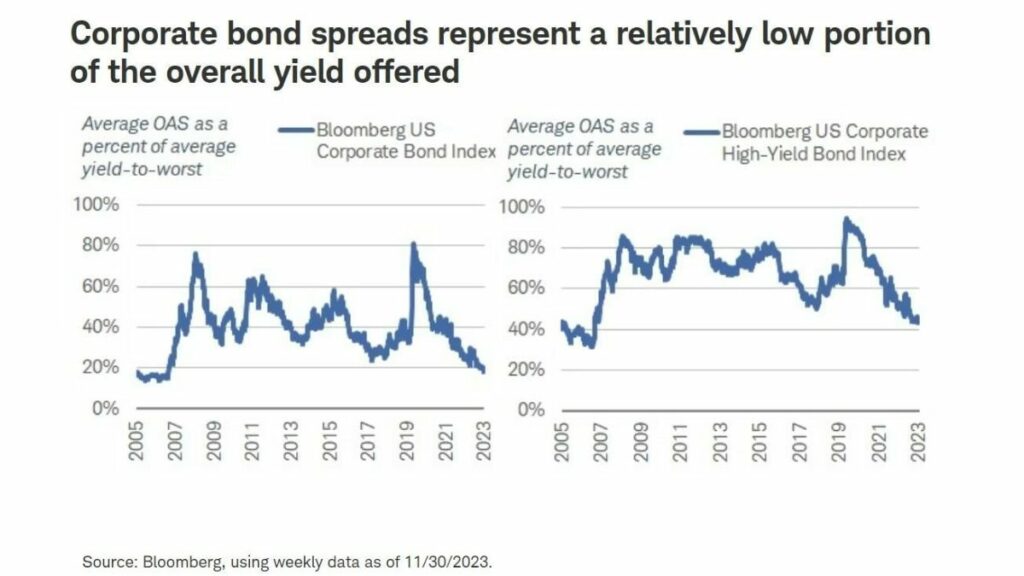

Y es que como indica desde Capital Group Flavio Carpenzano, director de Inversiones de Renta Fija “los bonos corporativos con grado de inversión obtuvieron resultados positivos para los inversores durante 2023, aunque el 85% de las repeticiones se debieron a los dos últimos meses del año, cuando cambió la narrativa del mercado, especialmente en Estados Unidos, ya que las expectativas de que la Reserva Federal bajara los tipos en 2024 alimentaron la mayor subida de los bonos del Tesoro estadounidense a 10 años desde la crisis financiera mundial de 2008. La mayor parte del ajuste de los diferenciales para los bonos en grado de inversión en 2023 se produjo durante este periodo”.

Además, señala que “como resultado del repunte, los diferenciales de los créditos mundiales son ahora ligeramente más estrechos que sus medias históricas. Sin embargo, hay algunas variaciones regionales, con créditos en Europa y Asia que potencialmente ofrecen valoraciones más atractivas, por lo que un enfoque global es crucial para encontrar oportunidades.

También destacan que “uno de los efectos de la subida de tipos y de la retirada de liquidez por parte de los bancos centrales ha sido el aumento de la dispersión entre créditos y sectores individuales. Para los gestores activos con amplias capacidades de investigación, esto supone unas oportunidades de inversión potencialmente atractivas”.

Algo que también ha ocurrido con los bonos soberanos, tal y como indica Julian Le Beron, CIO de renta Fija central de Allianz GI quien destaca que “el sólido desempeño de los bonos gubernamentales comenzó a finales del año pasado, después de que la Reserva Federal de Estados Unidos señalara el fin de su ciclo de alzas; La renta fija mundial generó rentabilidades totales atractivas a finales de año después de un 2023 volátil para los mercados de bonos. Seguimos creyendo que el contexto macro y político presenta un entorno constructivo para los mercados de bonos gubernamentales a medida que se desarrolla 2024”.

Mientras, desde Tressis, su director de renta fija, Gonzalo Ramírez Celaya pone el énfasis en un corto medio plazo en el caso de aquellos inversores con menor tolerancia al riesgo. Destaca que “seguimos pensando que las carteras conservadoras deben situarse en duraciones máximas a 3 años.

Señalan que “es importante evitar los riesgos y éstos pueden venir por una inversión con mayor duración por la posibilidad de que las rentabilidades aumenten, un escenario posible por el buen comportamiento de los salarios y el consumo, por un crecimiento que aunque más pobre en la Eurozona que en EE.UU se mantenga en positivo, y por unos indicadores de actividad económica algo mejores (PMIs), sin olvidar también que tenemos otros riesgos como los geopolíticos que puede afectar al comercio exterior y de nuevo volver a tener problemas de suministros”.

Todo ello en un contexto en el que los bancos centrales, con el cambio de sesgo previsto ya por el mercado, que anticipa las novedades con entre 3 y 6 meses de vigencia, ya descuenta bajadas de tipos, aunque quizá el mercado se ha podido anticipar, como muchos creen, a lo que realmente se producirá en la práctica: un recorte más tardío de los tipos de interés tanto a uno como al otro lado del Atlántico, que ha dejado además, especialmente en Europa un mal sabor de boca en el principio de 2024, aunque no en EEUU.

Incluso más allá porque, si los tipos se corrigieran de forma vertiginosa, en poco tiempo y con amplitud, sería porque el efecto pernicioso de las subidas es demasiado fuerte en las economías, lo que evidenciaría una recesión en ciernes de magnitud desconocida y el fin del esperado aterrizaje suave, al menos en EEUU. Algo que tampoco beneficiaría al mercado de renta fija.

De esta forma, Julian Le Beron desde Allianz GI afirma que “el giro de la política monetaria estadounidense en el cuarto trimestre de 2023 y la consiguiente caída de las tasas de interés reales han resultado en una relajación de las condiciones financieras en los últimos meses, lo que ha aumentado las esperanzas de un aterrizaje suave en Estados Unidos en 2024. Sin embargo, a medida que nos adentramos en 2024, las perspectivas de crecimiento e inflación globales, los tipos de interés se mantendrán moderados y los bancos centrales también estarán más atentos a cualquier nuevo riesgo de crecimiento a la baja en los próximos meses”.

Además, añade que “los rendimientos del efectivo siguen siendo elevados, pero los inversores pueden salir perdiendo si se quedan sin efectivo durante demasiado tiempo. El repunte del mercado de bonos a finales de 2023 puso de relieve cómo los inversores pueden lograr un rendimiento total más atractivo en bonos de alta calidad y a mediano plazo –a través de una combinación de rendimiento y apreciación de precios– sin asumir un mayor riesgo de tasa de interés en los bonos a largo plazo”.

Y es que, esa sensibilidad ante los tipos de interés desde Tressis insisten que en el corto y medio plazo se encuentra la medida. Gonzalo Ramírez Celaya, director de renta fija de Tressis señala a Estrategias de Inversión que “dentro de los perfiles conservadores, deberemos analizar el plazo máximo de inversión para apostar en los diferentes productos que nos ofrece el mercado de deuda. Las letras del tesoro es un activo muy a corto plazo y de máxima liquidez y seguridad al ser deuda emitida por los estados. Con mayor rentabilidad y plazos muy cortos también (1-12 meses), tenemos pagarés de empresas emitidos en el mercado MARF (Mercado Alternativo de Renta Fija) gestionado por BME con la intención de promover la financiación de medianas empresas mediante la emisión de valores de renta fija. Y, por último, los bonos de empresas privadas”.

Como vemos, además, a pesar de la situación de incertidumbre que sigue inundando el mercado, el mantenimiento de la situación en efectivo puede no ser la solución más apropiada. Así lo creen desde Capital Group, por lo que Flavio Carpenzano, su director de inversiones de Renta Fija destaca que “es probable que la reducción de los ingresos se experimente con mayor rapidez en el efectivo y los instrumentos similares al efectivo. Nuestro anterior análisis de los ciclos de tipos muestra que los rendimientos de estos instrumentos tienden a decaer con gran rapidez tras la última subida de los tipos de interés”.

Afirma que “esto se debe a que los bancos centrales suelen intervenir con bajadas de tipos para amortiguar cualquier desaceleración de la economía que pueda derivarse del endurecimiento de la política monetaria. En consecuencia, los inversores en instrumentos similares al efectivo han experimentado una rápida disminución de los rendimientos en esta fase del ciclo”.

Y establece una faceta por la que la renta fija podría beneficiarse del contexto actual en una doble vía ya que “para los inversores en renta fija, las características inherentes del activo en particular, los bonos con cupón fijo y vencimiento a un plazo más largo- implican que el actual nivel relativamente alto de ingresos puede mantenerse durante más tiempo. Además, a medida que caen los rendimientos, los bonos también pueden beneficiarse de subidas de precios debido a su sensibilidad a las variaciones de los tipos de interés. Ambos factores podrían ayudar a compensar la volatilidad de los precios. Al ofrecer una combinación de duración e ingresos de alta calidad, los bonos corporativos con grado de inversión pueden estar bien situados para aprovechar esta oportunidad”.

Por tanto, desde Capital Group nos plantean los bonos soberanos con grado de inversión como una opción para este 2024, desde Tressis apuestan por duraciones con límite a 3 años vista, incluso para carteras conservadoras más corto plazo, caso de las letras o de pagarés de empresas del MARF.

Mientras, desde Allianz Global Investors, presentan una perspectiva constructiva para la renta fija de entre 3 y 6 meses, con enfoque estratificado para obtener rentabilidades totales atractivas en renta fija en 2024, y ante recortes a corto de los tipos “estamos planeando agregar duración de las tasas de interés para que nuestras carteras estén más sobreponderadas en bonos soberanos globales”.

TE INTERESA

Aprende a invertir en las oportunidades de inversión que existen en cada momento

Ya no se pueden votar ni publicar comentarios en este artículo.