Recordar que el buen comportamiento de los mercados financieros y las entradas netas realizadas por los partícipes impulsaron el crecimiento del 13.6% en el patrimonio de los Fondos de Inversión, acumulando un volumen de activos que tocó un nuevo máximo histórico, al situarse en 347.830 millones de euros. El impulso fue en mayor proporción (56%) por el lado de la rentabilidad y el resto por las suscripciones netas del periodo, que por cierto encadenaron al cierre del año pasado 38 meses consecutivos de entradas netas positivas. Para ponerlo en contexto, las entradas netas en el año ascendieron a 18.361 millones de euros, que nos servirá de referente más adelante.

Dichas entradas netas no fueron iguales para aquellas categorías que se podrían imaginar los lectores ni tampoco a aquellas categorías más rentables. Es decir, que los inversores (o sus banqueros o selectores de fondos) se equivocaron en su asignación de activos.

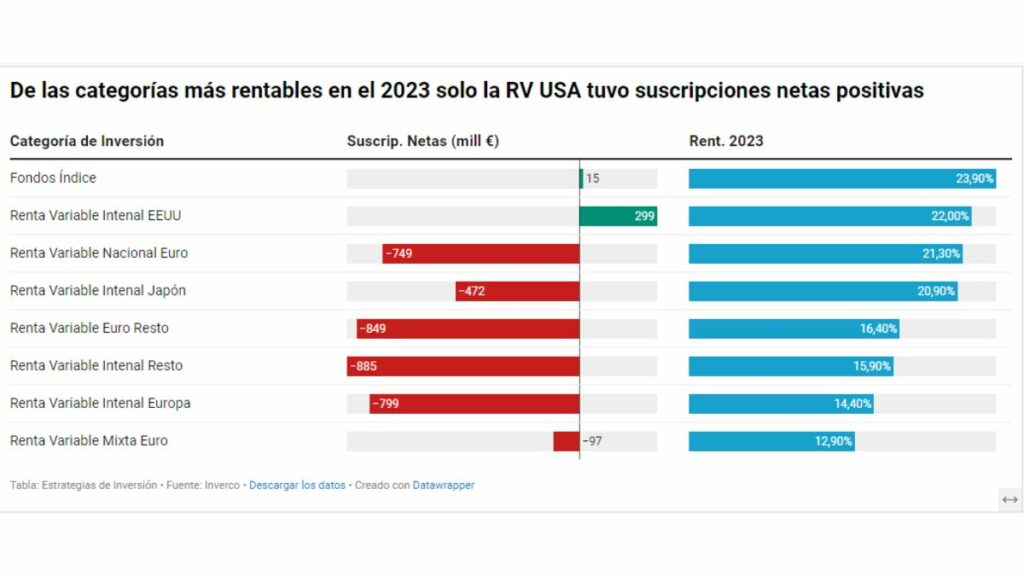

La asignación de activos es una función importante para conseguir los mejores resultados a final de un periodo. En este caso, revisamos los datos definitivos de Inverco al cierre de 2023 y analizamos las categorías de inversión que registraron las mayores rentabilidades en el año y comparamos con las entradas netas del año para ver si acompañaron una a la otra, y pues el resultado es el siguiente:

- Para aquellas categorías con rentabilidades de doble dígito, la única que sí acompañó con entradas netas fue la Renta Variable Internacional EE.UU., pero con unas entradas ridículamente bajas, que representan solamente 1,63% de las entradas totales de la industria en el año.

- Por no mencionar las escasas entradas del 0,082% en la categoría más rentable del 2023, Fondos Índice, de solo 15 millones de euros y que dio una rentabilidad del 23,9%.

- También sorprendente es ver que la Renta Variable Nacional, la tercera más rentable en 2023, o bien los inversores nacionales no confiaron en ese mercado y reembolsaron unos 750 millones de euros o bien decidieron hacerlo de manera directa vía acciones y no fondos de inversión.

- Japón, un mercado de Renta Variable que sorprendió a muchos y que alcanzó rentabilidades en torno al 28% para el Nikkei o el Topix, o del 20,9% para esta categoría de fondos, sufrió también de reembolsos casi de 500 millones de euros.

Podemos decir que las categorías más rentables no se vieron favorecidas por los flujos en 2023. ¿Serán en 2024, con los inversores viendo por el retrovisor y comprando aquello con mejor comportamiento en 2023, o primarán lo que se quedó rezagado? De momento no lo sabemos, habrá que ver la evolución con el tiempo.

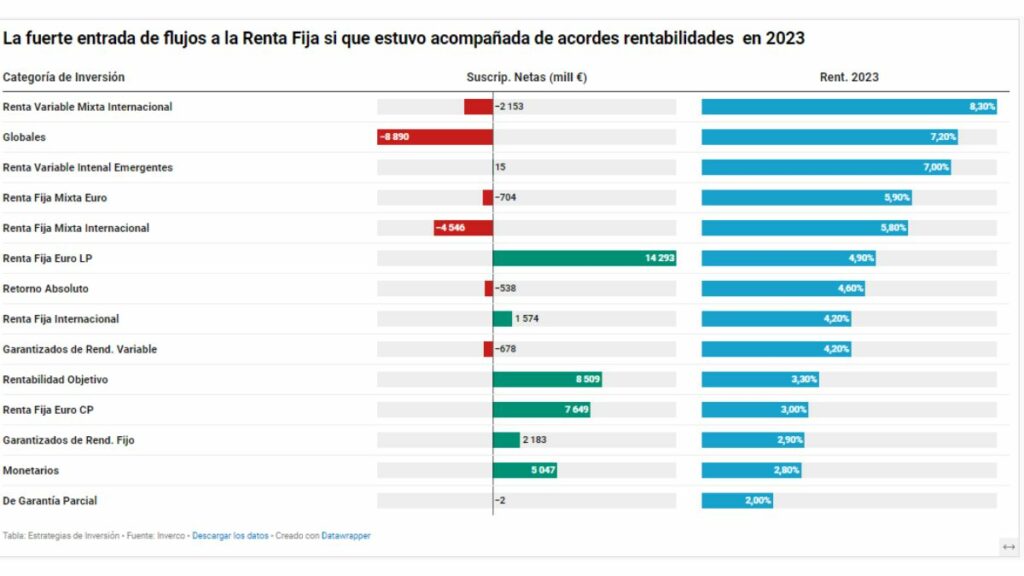

Vayamos ahora a aquellas categorías con una rentabilidad de un solo dígito. En este caso tenemos unas 14 categorías, con rentabilidades que van desde el 2% como mínimo para los fondos de Garantía Parcial, hasta el 8,3% para la categoría de Globales, y que es lo que observamos:

- Los inversores, más bien las gestoras primaron la venta de productos menos riesgosos y aquellos de mayor margen, como algunos de Rentabilidad Objetico con comisiones cercanas al 2%

- Entre las categorías con rentabilidades superiores al 5%, vemos que todas ellas registraron salidas netas

- La fuerte campaña hecha por las gestoras hacia los fondos de Rentabilidad Objetivo dio resultado en cuanto a captaciones, casi del 50% del total de captaciones de la industria, y con unas rentabilidades que son las quintas más bajas del 2023

- Especialmente los fondos Globales, con salidas del orden de casi la mitad de las entradas netas de la industria y que tuvieron rentabilidades el 7.2%

- A lo que se une la Renta Fija Mixta Internacional, con salidas superiores a los 4.500 millones de euros y con rentabilidades que superan aquellas de otras categorías de renta fija

- La categoría que si acompañó, en cierto modo, fue la Renta Fija Euro LP, con rentabilidades cercanas al 5% y con flujos positivos de casi 14.300 millones de euros

- Los Monetarios y la Renta Fija Euro CP también acompañaron, ya que muchos inversores prefirieron el muy corto plazo y fueron recompensado.

Conclusiones: desde luego la asignación de activos de los inversores españoles no fue la correcta en 2023, ya que se salieron de aquellas categorías más rentables, como la Renta Variable Nacional, en la que los inversores pueden estar sesgados por lo que viven día a día. En general los inversores fueron víctimas de la alta concentración de las ventas de las gestoras españolas por la Renta Fija y Rentabilidad Objetivo en 2023, dejando de lado algunas categorías más rentables.

TE INTERESA

Aprende a invertir en las oportunidades de inversión que existen en cada momento

Ya no se pueden votar ni publicar comentarios en este artículo.