La palabra estanflación se puso de moda en la década de los ’80, cuando Estados Unidos se enfrentó a una situación de una inflación de doble dígito, junto con un crecimiento económico muy débil, e incluso negativo. Una situación aciaga, que la memoria colectiva, tanto nacional como internacional, ha tratado de eliminar por sus nefastas consecuencias económicas y sociales.

La génesis de esta situación se explica muy bien en el libro America's Failing Economy and the Rise of Ronald Reagan de Crouse Eric. En él se explica a la perfección cómo el New Deal supuso un cambio radical no sólo en la economía norteamericana, donde se pasó de una situación en la que el gasto público era el 12% del PIB en 1929 al 40% en la década de los 70, sino también social e ideológica. En palabras del autor: durante la presidencia de Eisenhower “la normalización de una cada vez mayor intervención gubernamental y el estado del bienestar abrió la puerta para presionar por cambios más radicales.”. De esta forma surgió la Nueva Izquierda (New Left), para la que todo nivel de intervencionismo era escaso.

De esta manera, por ejemplo, algo tan aparentemente progresista como el Medicare de Obama, que entonces se vendió como una política progresista y acorde a los tiempos, ya se intentó en la década de los 60 y 70 en Estados Unidos con unos resultados catastróficos. Tuvo que intervenir Ronald Reagan y sus políticas de oferta para normalizar la situación y sacar al país del enorme agujero en el que estaba inmerso. De ahí que la historia le recuerde con honores en territorio nacional.

O, dicho de otra manera: Estados Unidos llegó a una situación de estanflación tras aplicar políticas keynesianas de gasto público desmesurado durante varias décadas.

Ahora el mundo desarrollado, y muy especialmente Europa, se enfrenta a una situación similar. Ahí está la hemeroteca y las bases de datos para consultar la realidad. Nunca en la historia se había hecho un esfuerzo de inversión pública como el que llevamos realizado en el Viejo Continente desde que la Unión Europea naciera a principios de los 2000. Ahí están los Fondos de Cohesión y Desarrollo, el Plan Juncker, los sucesivos Planes E (y sucedáneos) y, tras 2015, el mayor impulso monetario de la historia económica contemporánea.

Palabras 'prohibidas' como la prima de riesgo comienzan a hacer acto de presencia y dejan a la luz los desequilibrios heredados durante tantos años de morfina monetaria para eludir hacer reformas estructurales

El caso es que a día de hoy la Unión Europea es líder en intervencionismo público. Somos tan sólo el 7% de la población mundial y, sin embargo, el gasto europeo en seguridad social representa el 50% del global y nuestro sector público también es el más elevado de cualquier democracia. El tamaño del Banco Central Europeo ya supera el 70% del PIB de la Eurozona. Haciendo una breve comparativa con la FED podemos entender la magnitud de la apuesta por la política monetaria durante los últimos años. La Reserva Federal comenzó su programa de inversión cuantitativa (QE) en 2008; el BCE en 2015. Y, sin embargo, hoy el tamaño del banco central europeo duplica al norteamericano, que oscila en torno al 35% del PIB.

¿Cuáles han sido los resultados de esta política? Un estancamiento secular que ya se hacía palpable en 2019 y ahora, tras la crisis del Covid19, es prácticamente ineludible. Lo que queda tras el efecto rebote de 2021 es un panorama ciertamente desolador:

Alemania ya ha anotado una cifra de crecimiento económico trimestral negativo (-0,7%) en el último trimestre de 2021 y el Banco Central alemán ha advertido de que el riesgo de entrar en recesión técnica (esto es, dos trimestres con crecimiento del PIB negativo) es muy elevado ya en el primer trimestre de 2022.

Quienes no hemos hecho las reformas con el buen tiempo sólo tenemos un camino: el mismo que recorrimos en 2011, con el agravante de una estanflación que parece inevitable

Países clave como España ni tan siquiera han recuperado los niveles de riqueza previos a la crisis, a pesar de que han pasado ya dos años desde su explosión, y en otros, como Italia o Grecia, palabras 'prohibidas' como la prima de riesgo comienzan a hacer acto de presencia y dejan a la luz los desequilibrios heredados durante tantos años de morfina monetaria para eludir hacer reformas estructurales.

Esto por sí solo no tiene porqué conducir hacia una situación de estancamiento económico. Pero el panorama se aclara cuando observamos algunas de las variables de seguimiento coyuntural y de actividad económica:

- Las ventas minoristas han caído un 3% en la zona Euro en diciembre de 2021, con dos gigantes como Alemania (-5,5%) y España (-5,7%) en el vagón de cola.

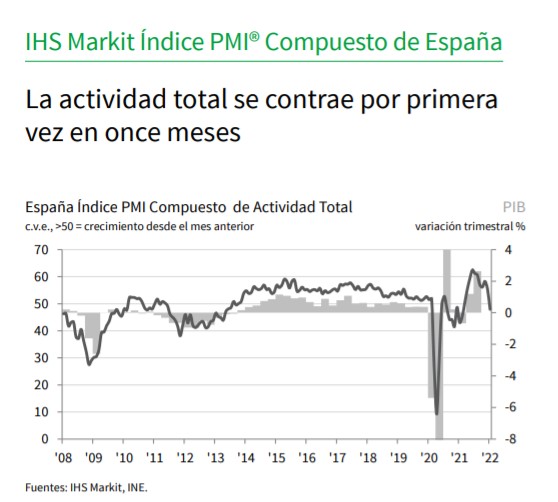

- Los indicadores adelantados de actividad económica (índice PMI, elaborado por la consultora IHS Market) han vuelto a registrar una cifra compatible con la recesión económica en el mes de enero para España, muy cercanos a él en Italia y una ligera recuperación en Alemania, aunque con síntomas más propios de extraordinarios que de cambio de tendencia para Alemania.

La Unión Europea fue la que más sufrió la crisis del Covid19, la que ha experimentado una recuperación más débil y tardía y ahora, salvo Francia, hay toda una colección de indicadores que dibujan un claro escenario a la baja para los próximos años.

Por supuesto que nada de esto se refleja aún en las previsiones de los organismos multilaterales, cuyas revisiones a la baja ya hemos normalizado hasta la saciedad. Seguro que muchos de ustedes han escuchado titulares como “El FMI empeora las previsiones de crecimiento para este año, pero mejora las del año que viene…”.

La realidad es que el sector exportador era el único motor fuerte que ha mantenido Europa en los últimos meses, y la ruptura de las cadenas de valor a escala global, la inestabilidad financiera y ahora la crisis geopolítica es muy probable que lo gripen.

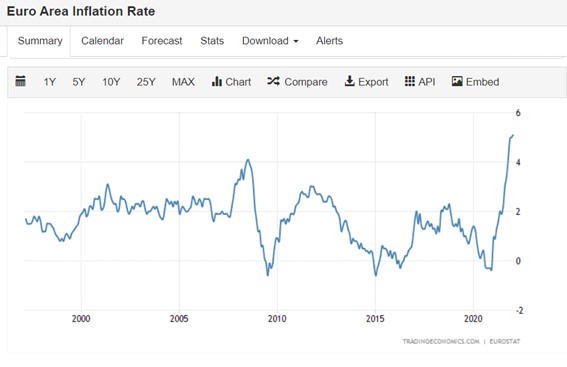

A todo lo anterior debemos añadir una inflación fuera de control y para la que no hay una hoja de ruta. El último dato que hemos conocido para la Eurozona es un incremento de los precios del 5,1% interanual en enero de 2022. Para que el lector se haga una idea, estas cifras:

- Está 3 puntos por encima del único objetivo que tiene el BCE en sus estatutos (2%).

- Está 5 puntos por encima de la registrada en enero de 2021.

- Y se acerca peligrosamente a la situación de Estados Unidos, un país que fue el primero en recuperar los niveles de PIB previos a la crisis.

La inflación es siempre y en todo lugar un fenómeno monetario. Y con el BCE imprimiendo dinero a niveles históricamente altos y con los tipos de interés más bajos de la historia era cuestión de tiempo que la inflación de activos financieros e inmovilizado no replicable se trasladara a los bienes y servicios finales. El viejo truco de la inflación temporal se cae conforme caen los meses y la inflación subyacente (esto es, eliminando elementos más volátiles como alimentos o energía) también sube a buen ritmo.

Casi un año después de la aparición de la inflación a ambos lados del Atlántico sigue sin haber un solo elemento que nos invite a pensar que se vaya a producir un cambio de tendencia, y los efectos de segunda ronda cada vez hacen más acto de presencia.

Los signos de estanflación

En definitiva, un crecimiento económico muy débil (por no decir inexistente) y una inflación moderada, pero sin ninguna perspectiva de cambio. ¿Les recuerda a algo esto? Correcto: Estanflación. Ahí es hacia donde se lleva dirigiendo Europa desde hace meses. Si el lector se fija, todos los indicadores que he dado son previos a la guerra que acaba de explotar. Ahora la crisis de Ucrania lo único que va a hacer es agravar esta tendencia.

Según Capital Economics, el conflicto bélico en Ucrania va a añadir 1,5 puntos de inflación a la Eurozona este año. El propio BCE, por su parte, estima que una reducción del 10% en la oferta de gas en Europa supondrá un descenso del 0,7% en términos de PIB.

Como consecuencia de todo lo anterior, los desequilibrios financieros que llevamos arrastrando años se agravan y el riesgo de explosión de la mayor burbuja financiera de la historia se incrementa.

Corren tiempos de incertidumbre para Europa. Quien haya hecho la reformas con el buen tiempo, quizás, se pueda resguardar ahora que vienen las curvas. Quienes no las hemos hecho sólo tenemos un camino: el mismo que recorrimos en 2011, con el agravante de una estanflación que parece inevitable.

Ya no se pueden votar ni publicar comentarios en este artículo.