Si hubo un activo ganador en 2023 ese fue la renta fija. Después de años de cierto aburrimiento en este tipo de activo, la subida de tipos de interés de los Bancos Centrales derivó en un aumento de las yields y en que la renta fija volviera a tener renta.

Alberto Granados, Relationship Manager Iberia en Invesco reconoce que ahora estamos en un momento en que la renta fija compensa. Desde Invesco “ponemos el foco en en renta fija Investment Grade Corporativa, un activo bastante líquido en un mercado grande - cerca de 4 trillones - y que está muy diversificado, con cerca de 400 emisores. Además hay diversificación, tanto geográfica como sectorial”.

Está claro que el camino de los banqueros centrales es el bajar tipos, algo que podría llegar en el segundo semestre, y esto “hace conveniente estar en activos con algo más de duración, calidad crediticia y aumentar la duración a través de bonos investment grade, que puede añadir un extra de rentabilidad”.

Un tipo de bono en el que será determinante la oferta y la demanda además del desarrollo económico de los países. En caso de ralentización económica “los bonos corporativos lo harán bien porque tienen balances saneados, generan flujos de caja y no necesitan crecimientos extraordinarios para conseguir rentabilidad porque sus balances son muy sólidos y con altos flujos de caja”.

Para aprovechar esta tendencia, el Invesco Euro Corporate Bond es uno de los fondos “flagship” de la gestora con 3000 millones de euros bajo gestión. El equipo analiza muy bien las compañías a nivel fundamental y tiene una gestión dinámica, tanto de la parte de crédito como de duración. “Estamos sobreponderados en duración y, donde encontramos las rentabilidades más atractivas, es en deuda financiera subordinada e híbridos corporativos”.

Fondo destacado: Invesco Eurocorporate Bond

El equipo de gestión del fondo cuenta con una amplia experiencia en gestión y análisis de renta fija. El gestor principal Julien Eberhardt goza de rating AA de Citywire, así como un fuerte y bien dotado equipo de análisis de crédito, respaldados de un proceso de inversión disciplinado y flexible. El fondo tiene una importante asignación al sector financiero en el mercado de bonos en euros y Eberhardt tiene una experiencia analítica en este campo que es un plus para el fondo. El fondo se lanzó en 2006 y desde entonces han acumulado un total de activos gestionados que ascienden a casi 3.700 millones de dólares.

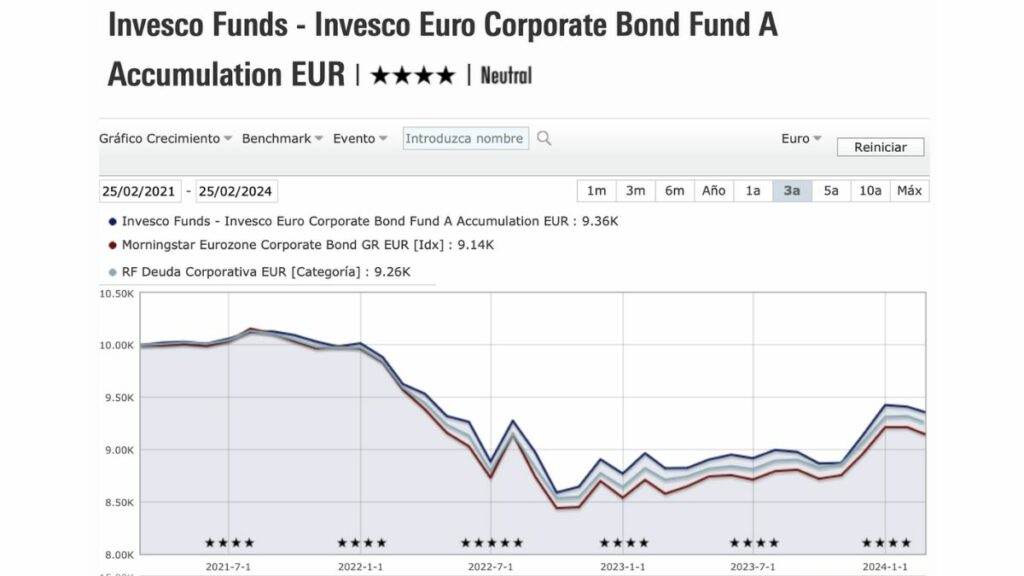

En los últimos 10 años el fondo ha superado la rentabilidad media de la categoría de Morningstar (RF Deuda Corporativa EUR) con amplio margen, excepto en 2018, quedándose por detrás en más de 2,4 puntos porcentuales. Por otro lado, a pesar de la fuerte caída en 2022, cercana al 12,5%, el fondo superó a la media de su categoría y se quedó en primer cuartil por rentabilidad. No así en 2023, donde a pesar de conseguir una rentabilidad positiva, se fue hasta el tercer cuartil. En lo que va del año, el fondo reporta una caída del 0,74%, posicionándose en cuarto cuartil.

Es una estrategia agnóstica al índice de referencia, con los únicos límites formales de un tope del 30% para la deuda de alto rendimiento, los bonos del Estado y el efectivo. Las perspectivas macroeconómicas de los gestores guían el posicionamiento de la cartera, aunque también son pragmáticos a la hora de identificar oportunidades fuera del escenario central top-down. La construcción de la cartera se basa en tres pilares: liquidéz, riesgo de crédito y el principal, defensivo, y contiene bonos corporativos no financieros con grado de inversión y algo de deuda bancaria preferente y cubierta.

Ese plus de rentabilidad se consigue vía activos de riesgo de crédito, como bonos de alto rendimiento (limitado al 30%), deuda subordinada financiera e híbridos corporativos. La mayor parte está en crédito corporativo y con rating crediticio de más del 40% BBB.

De acuerdo a datos al cierre de enero 2024, la posición en liquidez ascendía a 5,9%, compuesta de posiciones largas y cortas, mientras que el 92% de exposición a renta fija era larga, al igual que en deuda convertible y preferente.

Entre las principales posiciones se observa deuda de Apple, AT&T, Nestle, Walmart, Wlagreens, Sanofi y Berkshire Hathaway, por mencionar algunas.

TE INTERESA

Aprende a invertir en las oportunidades de inversión que existen en cada momento

Ya no se pueden votar ni publicar comentarios en este artículo.