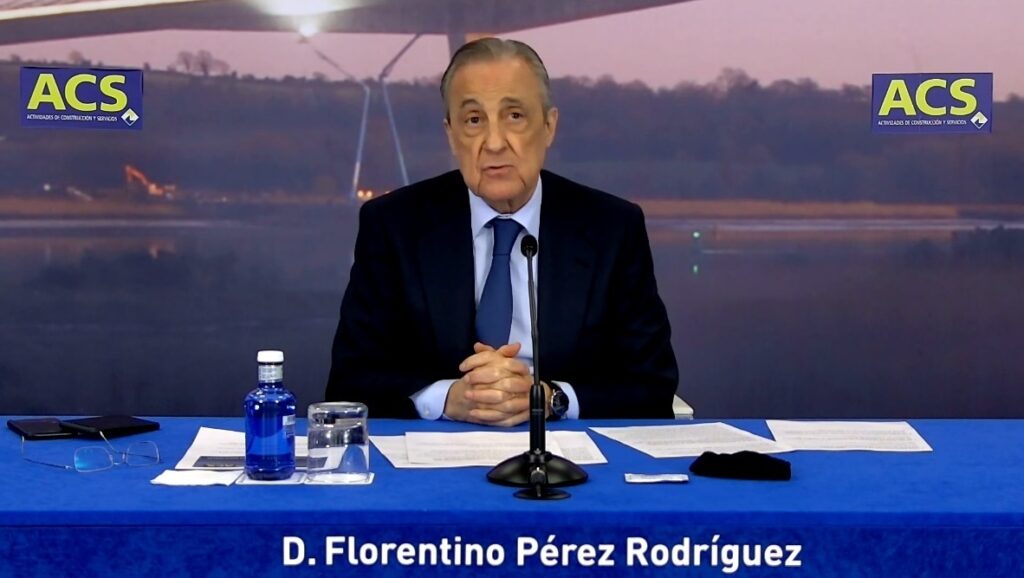

La venta de la división de Servicios Industriales de la constructora de Florentino Pérez le ha permitido cerrar 2021 con un beneficio de extraordinario de 3.045 millones tras cerrar la operación con Vinci en 4.902 millones. Un acuerdo que ha engordado las últimas cuentas de ACS pero que deja en una situación delicada los resultados venideros de la multinacional de presidente del Real Madrid.

En el último año, Servicios Industriales, con la filial Cobra a la cabeza, generaron un beneficio de 328 millones de euros que es cerca de la mitad de las ganancias que obtuvo la empresa de Florentino Pérez. Concretamente, esta división generó el 45% de los 720 millones de euros que ganó ACS en 2021 y que en el año de la pandemia (2020) elevó esta dependencia hasta el 57%.

"Tras la venta del área de Servicios Industriales, el grupo seguirá reforzando su liderazgo en las regiones estratégicas de operación: Norte América, Australia y Europa", explica la compañía en su memoria anual publicada esta semana en la Comisión Nacional de Mercado de Valores (CNMV). "Ampliando su inversión y exposición en activos concesionales de infraestructuras, como autopistas, consiguiendo una integración completa de la cadena de valor del desarrollo de infraestructuras y así equilibrar el perfil de riesgo de los negocios", amplía.

Esta división ha sido el motor para que ACS recupere la senda del crecimiento rentable tras el impacto sufrido por la pandemia. La constructora de Florentino mantiene "unas perspectivas favorables sobre la evolución de los negocios para los próximos trimestres", basadas en "una sólida cartera" con un elevado volumen de proyectos adjudicados en los principales mercados donde operan las distintas empresas del grupo. Aunque recuerda que existe el perjuicio de los "posibles impactos" derivados de "las turbulencias geopolíticas" y la inestabilidad que presentan actualmente los mercados en el escenario internacional.

Florentino tiene 2.900 millones

Para tapar este agujero, Florentino Pérez tiene 2.900 millones de la plusvalía que ha generado con esta venta. Desde el sector confirma que el objetivo número 1 de los fichajes de ACS se concentran en su posición en el negocio concesional. Según detallan fuentes financieras, el presidente del Real Madrid ve en las concesiones la mejor herramienta para compensar el 45% que deja Cobra. Sus dos principales argumentos son Abertis y Dragados.

Las filiales de su negocio concesional y de construcción, que en 2021 generaron la otra mitad del beneficio de ACS, son ahora los dos grandes estandartes de Florentino Pérez. Las otras dos bazas para crecer en mercados como Europa o Australiana son la alemana Hotchief y la australiana Cimic. Precisamente, Hochtief lanzó una Oferta Pública de Adquisición (OPA) para hacerse con el 21,42% del capital que todavía no controla de Cimic, por un importe total de casi 1.000 millones de euros. La única operación de ACS tras la venta de Cobra.

Un refuerzo en Australia que conoce muy bien el nuevo CEO de ACS. Porque Florentino Pérez ya ha hecho oficial un rumor que llevaba tiempo cogiendo fuerza. Juan Santamaría, el ‘jefe’ de su filial en Australia (Cimic), se convertirá en su ‘número 2’ en ACS. El futuro consejero delegado de la constructora entrará en la mesa de gobierno de la compañía tras la junta de accionistas del próximo 5 de mayo y será de manera oficial el sucesor de Marcelino Fernández Verdes.

¿Apuesta en energía?

La alternativa a las concesiones es el sector energético. La operación de venta de Cobra a Vinci cuenta con un importante impulso energético. ACS trabaja ya en la empresa conjunta que ha creado tras el pacto con su socio francés a la que se aportarán, una vez que estén terminados, conectados a la red y listos para producir, todos los activos renovables que compre la 'nueva Cobra'. Un pacto que durará, como mínimo, hasta 2029.

Vinci tendrá un 51% de derechos políticos y económicos, ACS controlará el 49% restante de esta sociedad energética. Por lo tanto, su alianza se convierte en un ‘player’ a tener en cuenta en el pujante campo de las energías renovables. Un sector que en España se ha convertido en el principal objeto de deseo de los inversores y donde el grupo que preside Florentino Pérez ya cuenta con activos valorados en cerca de 1.000 millones de euros con socios como la petrolera Galp.

En este sentido, su pacto con Vinci también recoge una tercera vía para generar ingresos y también con relación al negocio energético. ACS recibirá un pago variable de hasta 600 millones de euros en metálico, a razón de 20 millones de euros por cada medio gigavatio (GW) desarrollado el negocio que ha vendido, entre el 31 de Marzo de 2021 y hasta los siete años siguientes a la ejecución de la compraventa. Un pacto prorrogable por 18 meses más si el negocio que ha vendido a Vinci no pone en marcha un mínimo de seis GW en los primeros tres años y medio.

Ya no se pueden votar ni publicar comentarios en este artículo.