El juez Fernando Andreu investiga desde hace cuatro años si la salida a bolsa de Bankia fue una estafa. Aunque el Supremo ya ha determinado que así fue, al menos en el caso de los pequeños inversores, la instrucción sigue en marcha y todavía está más lejos que cerca de finalizar.

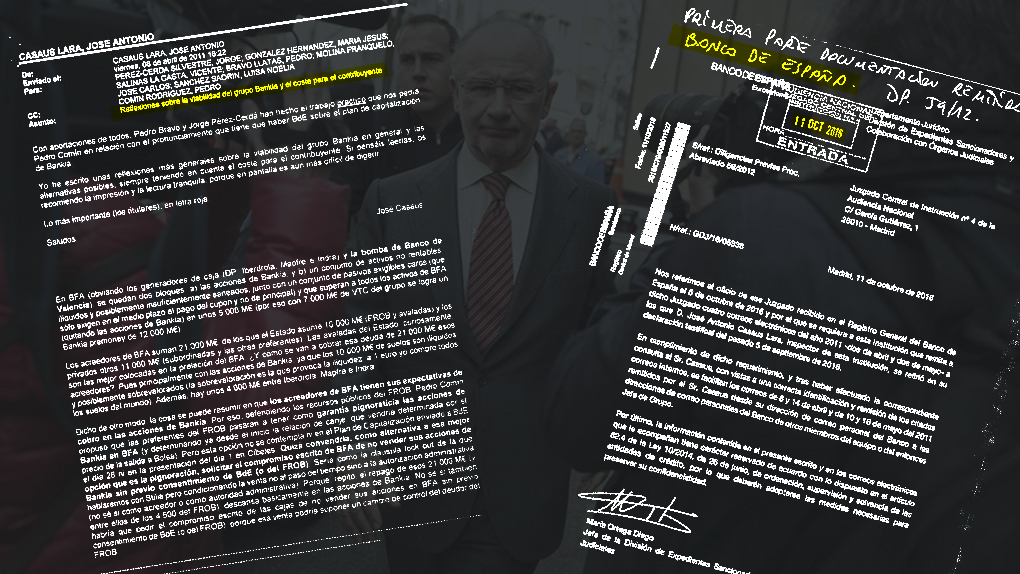

Mientras tanto, cuatro correos del Banco de España hechos públicos ayer prueban que en el seno del regulador había evidencias suficientes para que la operación se hubiera frenado, por el perjuicio que iba a generar a las arcas públicas, todo ello sin contar a los 200.000 inversores que sufrieron pérdidas en la operación. Pero la salida a bolsa, que se produjo en julio de 2011, era una cuestión de Estado, por lo que las advertencias del “pesado” jefe de inspección de Bankia, como se autodefinía José Antonio Casaus, fueron desoídas.

De cara a los efectos que estos correos puedan tener el caso Bankia hay que tener en cuenta dos factores: que la inviabilidad de la que habla Casaus es en referencia a la matriz, BFA-Bankia, y no a la filial que cotizó en bolsa; y que el Banco de España no es el organismo encargado de supervisar los mercados (lo es la CNMV), sino que se encarga de vigilar su solvencia. Aun así, los correos ponen sobre la mesa el engaño que supuso la operación y que, ya sea por parte del Banco de España o cualquier otra institución, la salida a bolsa tendría que haberse frenado en lugar de haberse alentado desde el propio Estado. Estos son los seis detalles de los correos que lo ponen de manifiesto:

1. Interés del contribuyente

Los correos de Casaus, al entonces jefe de grupo en el Banco de España, Pedro Comín, ponen de manifiesto que el Banco de España ya sabía el agujero que podría ocasionar sacar el banco a bolsa: 15.000 millones a cargo del contribuyente. Tras la nacionalización en 2012, José Ignacio Goirigolzarri pidió 3.000 millones más sobre esa cantidad.

Casaus ya creía en 2011 que era mejor solución vender Bankia por un euro que lo que terminó ocurriendo

“Una salida a bolsa con la estructura de doble banco sin hacer cambios estructurales [lo que finalmente se hizo] no funcionará y creará quebranto al contribuyente. Sólo es una ‘bombona de oxígeno’ que permitirá cumplir temporalmente con los nuevos requisitos de solvencia pero que no logrará transformar la estructura de Bankia”, opinaba Casaus, quien planteaba que se vendiera el banco a algún grupo extranjero, incluso a precio “cero”, para evitar el costoso rescate que llegaría un año después.

2. Quiebra de la matriz

Según explicaba Casaus, la solución elegida para Bankia con la salida a bolsa implicaba la inviabilidad de BFA. Aunque la quiebra de una matriz no tiene por qué tener efectos sobre su filial, en la práctica se ha visto que así ocurre en la mayoría de los casos. Un ejemplo muy similar fue el de Banco Espírito Santo, al que arrastró al rescate su matriz.

“Mientras sigamos sin solucionar el problema, el grupo cada día valdrá menos, y las acciones de Bankia también”. Como expone este correo de Casaus, los problemas tanto de BFA como de Bankia eran compartidos y, por lo tanto, no se pueden desligar unos de otros. Así ocurrió en mayo de 2012.

3. Advertencias desoídas

Uno de los aspectos más graves de los correos es que reflejan cómo las advertencias de Casaus eran ignoradas en el seno del Banco de España, liderado entonces por Miguel Ángel Fernández Ordóñez. “Dije que no lo diría más… ¿o sí? Pero lo digo: este grupo NO ES VIABLE [las mayúsculas son suyas”, expuso el jefe de inspección. “Estoy resultando muy pesado con este tema pero creo que la trascendencia del asunto es tal que merece la pena pasar por pesado. Por supuesto, puedes reenviar el correo a quien te parezca oportuno [el subrayado también es suyo]”, añadía en el mismo correo.

Casaus sugiere que su jefe de grupo le pidió "un enfoque dulce" sobre Bankia para presentar ante el Banco de España

Posteriormente, Casaus daba a entender que su jefe, Comín, le había pedido “un enfoque dulce” sobre Bankia para presentar a la Reserva Federal. Y se mostraba extrañado en otro correo porque éste no quisiera detalles de cómo era la gestión de la entidad.

Esta polémica no es nueva. El ministro de Economía, Luis de Guindos, ya acusó abiertamente al Banco de España de mirar “hacia otro lado” durante la salida a bolsa de Bankia.

4. Debilidad de los resultados

“Esto no tira y va a peor”; “el margen de explotación antes de saneamientos ya es negativo”; el margen se reduce “a velocidad de vértigo”; “es el mayor problema de Bankia”. Éstas son sólo algunas de las afirmaciones que recogen los correos de Casaus sobre los resultados del banco, de abril y mayo de 2011. Una entidad que se presentó de una forma muy distinta ante los inversores que acudieron a su salida a bolsa.

Aun en el mejor de los escenarios, el jefe de inspección auguraba un escenario muy delicado a Bankia

“El banco cotizado no es tan bueno y una gran parte de sus resultados contables (790 millones) vendrán del devengo de promotores dudosos no contabilizados como dudosos”. Más claro agua. El Banco de España sabía que el futuro de Bankia no era muy alentador.

5. Problema de solvencia futuro

Otro de los aspectos más preocupantes de los correos es que ya se sabía que ni siquiera la salida a bolsa aseguraba la solvencia del grupo (como así se demostró) y que la mala calidad de la cartera inmobiliaria podría arrastrar al banco al rescate. Este punto es clave, ya que lo que se está discutiendo en el caso Bankia es si se tapó la morosidad de cara a la salida a bolsa, algo que niegan los imputados debido a las provisiones genéricas que tenía el banco, como así corrobora Casaus.

Aun así, las dudas a futuro se plasman claramente en los correos: “La mayor incertidumbre sobre la solvencia a medio y largo plazo está en la calidad de sus activos, y concretamente en valorar en qué medida los fuertes saneamientos realizados en diciembre de 2010 con motivo de la integración han podido cubrir la pérdida esperada de los mismos”, apuntaba Casaus, añadiendo que “tenemos probablemente otro problema de solvencia a medio y largo plazo”.

6. Mala gestión

El Banco de España era plenamente consciente de que se estaba dejando el futuro del cuarto grupo del país y las inversiones de medio millón de preferentistas y accionistas en manos de unos gestores “politizados”; con una “honradez cuestionable”; “poco profesionales”; con “falta de coraje”; “aparentes conflictos de interés”; y “desacreditados ante el mercado”.

Los políticos que gestionan Bankia no quieren perder sus poltronas ni su herramienta de financiación"

Pero ésta era una batalla que ya daba por perdida Casaus, ya que en su primer correo, en el que proponía soluciones para Bankia que no costaran dinero público, reconocía que “otra cosa es que los políticos que gestionan Bankia no quieran explorar esta vía para no perder sus poltronas ni su herramienta de financiación”. Acabaron perdiendo las poltronas y los contribuyentes más de 20.000 millones.

Ya no se pueden votar ni publicar comentarios en este artículo.