El pasado 15 de marzo, domingo, día de San Longinos soldado, el presidente de la Reserva Federal o FED, banco central de Estados Unidos, convocó una repentina conferencia de prensa para anunciar medidas de expansión monetaria de emergencia. La convocatoria no pudo ser televisada, como es lo usual, debido a las medidas de confinamiento y, escuchar a Powell, su presidente, hablando como lo hiciera desde un búnker, algo prometía más crash bursátil y fue justamente lo que ocurrió al día siguiente cuando la bolsa cayó casi un 12%, acelerando el crash bursátil en curso que solo se paró, haciendo lo que parece un posible suelo bursátil secular (lo vimos), cuando se anunciaron las medidas de estímulo fiscal, demostrándose una vez más que la clave está en la economía real.

Por supuesto que tras semejante muestra de impericia, otra, aparecieron los vende oro con sus predicciones apocalípticas sobre la quiebra sistémica, solo que esta vez callaron algo adicional y clave, que es que el pinchazo de la burbuja del oro se detuvo al conocerse los problemas de suministro de oro físico por el parón de la cuarentena. Pero, malos comunicadores y aprovechados aparte, ¿qué tan desorbitada es la expansión cuantitativa de la FED? Para valorarlo eso es necesario ver antes veamos de dónde venimos.

El contexto histórico

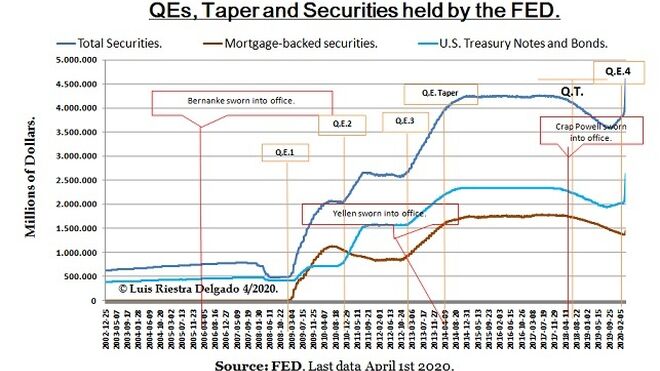

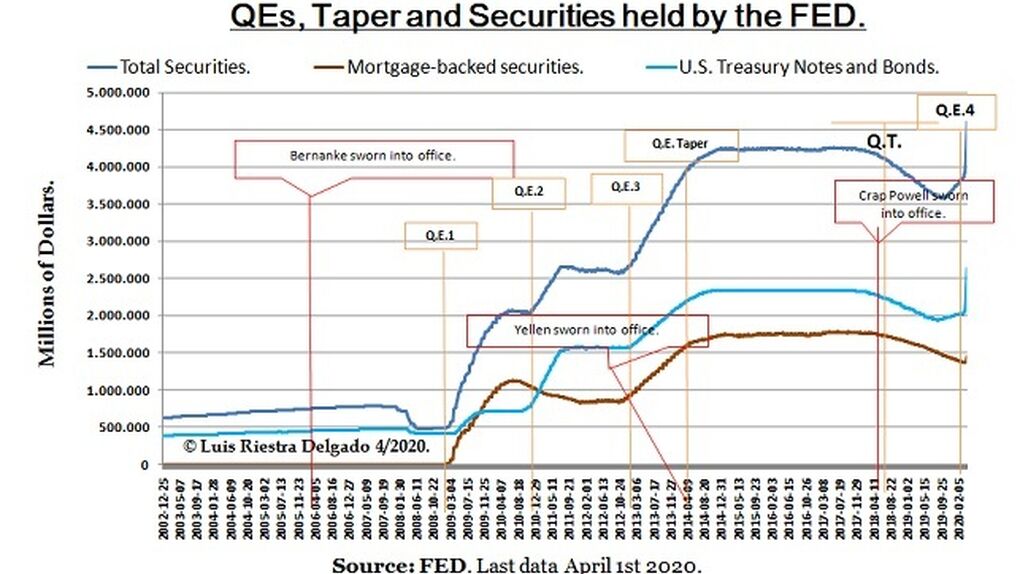

Las acciones expansivas, llamadas "quantitave easing" (QE en adelante) o contractivas (QT: quantitative tightening) de la FED se ven en su adquisición de activos financieros (siguiente gráfica, línea azul oscuro), principalmente Bonos y Letras del Tesoro (línea azul claro) y títulos con respaldo hipotecario (MBS, línea marrón). Tras tres QEs, hicieron el llamado "taper", que fue un QE decreciente hasta que no se compraron más títulos; a partir de ahí, con Calamity Yellen al mando, se paran las compras y, finalizados los QE, la economía iba relativamente bien (el paraíso para cuando venga el Mesías) pero a Yellen la cambian por Gerome "crap" Powell, un amateur nominado por Trump y aprobado por el Congreso, una decisión de la que se arrepiente cada día, aunque por motivos erróneos.

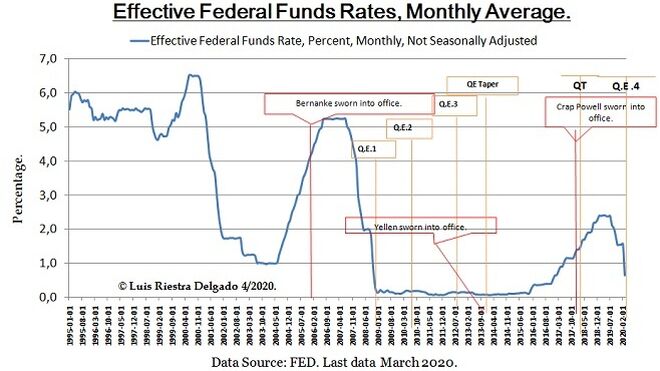

Otro instrumento de política monetaria utilizado por la FED es la tasa o tipo de interés del interbancario sin colateral de las reservas que tienen en la FED, tasa que también influye en lo que cobra a las instituciones por el descuento o redescuento de activos pendientes de cobro a clientes (tarjetas de crédito, papel descontado por clientes bancarios, etc.), o el que paga por el exceso de reservas. Así, cuando la economía se "calienta" (crecimiento e inflación), suben el tipo y los bancos le llevan dinero (contracción monetaria) y, cuando se enfría, lo baja para que le descuenten o redescuenten "papel" para obtener dinero (expansión monetaria) y se usen más reservas en el interbancario. Los datos sobre el tipo de intervención los tienen en la siguiente gráfica; hoy, tras el crash, el tipo es cero, aunque la media mensual de la gráfica da 0,65% .

Primer crash y repos

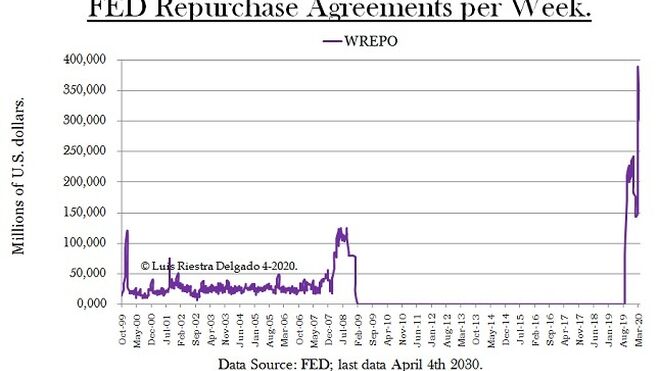

Ya en tiempos de Yellen advertimos en "¿El crash de Yellen?" que sus planes de política monetaria llevarían a un crash bursátil, algo que suele empezar por el mercado de "repos", solo que entonces no esperábamos que la cambiaran, y lo hicieron a peor. En enero de 2018 ponen a Powell, quien, como el que presume de lo que carece, se puso duro para demostrar que era un ortodoxo (¿?) y, antes de un año de su nombramiento, produce un crash bursátil con su política y sus declaraciones, demostrando claramente su ignorancia del oficio; la caída fue del 20% en tres meses (de octubre a diciembre).

Powell se la envaina - a medias (sin saberlo) -, "termina" el QT y baja tipos; lo que ocurre es que los títulos vencen (línea marrón, primera gráfica) y si no compras el equivalente haces QT de facto, ¡bobo! La consecuencia de eso es que el mercado interbancario con colateral (repo) se secó y se produjo la crisis de repos de mediados de septiembre de 2019, que ahora se ha agravado, y la FED tuvo que adquirir "repos" por casi 250 mil millones (lo vimos en "El repocalipsis..."); mejoró algo pero, con la nueva crisis, ya va por los 350-380 mil millones (siguiente gráfica), así que esta crisis del coranvirus ocurre cuando ya había una crisis de liquidez.

QE4 y balance macro

Normalmente, cuando se intenta valorar las dimensiones de los QEs, se los compara con el PIB; eso está bien pero es tremendamente insuficiente, ya que el dinero no se utiliza solamente para comprar bienes y servicios nuevos, como explicamos en "Estabilidad financiera y macroeconomía de balances", ese grave error no debería ocurrir, pero ocurre y sirve para detectar malos macro economistas, banqueros centrales amateurs y demás fauna de vividores que nos arruinan. Nosotros lo que haremos hoy es retomar el tema donde lo dejamos entonces para valorar qué tan grande es el nuevo QE, el cuarto.

Siendo cierto que respecto al PIB el QE es enorme, un 25,6%, respecto al balance macro, que es el que muestra los activos de la nación versus los pasivos (ver siguiente tabla), no lo es, pues solo alcanza al 1,63% y no muy lejano al del 2015 (1,56%); pensemos que en el caso estadounidense hablamos de una economía "expandida" por todo el mundo (de ahí los "swaps" con bancos centrales) aparte de la enorme sobre oferta agregada típica de la última fase del ciclo largo. Lo suyo era que la FED no hubiera hecho el QT, limitándose simplemente a el crecimiento del balance subiendo los tipos, acabando así con la represión financiera contra los ahorradores, que es lo realmente importante.

El balance tiene muchas cosas de interés, pero en lo relativo al QE4, que se añade a una serie de medidas de la FED, como bajada de tipos o el relajamiento temporal de parámetros crediticios en una sector que está mucho mejor que en 2008, siendo lo novedoso en esta ocasión es que se adquirirán en tiempo record 700.000 millones en títulos, 500.000 MM en Bonos y Letras del Tesoro y 200.000 MM en MBS, más lo de los "repos", que son unos 350.000 MM, poniendo la adquisición (proactiva) de títulos en un saldo cercano a los 5,9 billones; luego hay un componente nuevo por sus dimensiones, casi medio billón, que es el enorme redescuento que están haciendo los bancos y que es normal ante una crisis como esta. Cuando se tranquilicen los bancos esa última cifra y la de "repos" (de la FED), que es interbancario, bajarán, dejando un ratio similar al de 2015; o sea que, siendo suficiente, hoy por hoy no hay razones para alarmarse.

Balance y crisis

Por supuesto que entre quienes no pueden generar ingresos y obtener tesorería temporalmente pero tienen que pagar facturas, aparece una demanda de dinero (y crédito), que se suma a la de quienes liquidaron valores bursátiles y, si no se expande la oferta monetaria, el crash de origen financiero estaría servido. Luego está el daño adicional al balance por el aumento coyuntural del déficit público (paro, ayudas, compras imprevistas, etc.) y que también habrá que reparar con los ahorros que genera la producción, esto es, el PIB. En Europa, como el QE ha sido casi "for ever", el problema de liquidez no es tan grave y el plan es más pausado y con énfasis en Italia; tema distinto es la represión financiera y unas partitocracias que nos llevan a una economía zombi como la italiana mientras se hacen millonarios a nuestra costa.

Además, lógicamente, ante la crisis, surge la siguiente interrogante: vicisitudes particulares aparte, ¿cómo es posible que por cesar la actividad tres meses quiebren tantas personas, empresas y hasta estados? Pues por un balance destruido tras décadas penalizando el ahorro e incentivando el endeudamiento y el despilfarro. Luego está la híper regulación, con rigideces casi pensadas para "pillar", que deja sin flexibilidad a los particulares y les llena de costes en su ajuste. Por supuesto que al quebranto económico hemos de añadir el endeudamiento público por la caída de ingresos, más el de unos planes de estímulos diseñados por gobiernos disfuncionales y corruptos, o las "nacionalizaciones" de Borrel, haciendo que el destrozo del balance sea aún mayor.

Gobierno de incompetentes

Para colmo, en España padecemos la degeneración intrínseca del sistema electoral partitocrático, ya en fase extrema, que lleva al Gobierno a incompetentes y dogmáticos que además conocían de la pandemia desde enero. En lo económico, mención especial merece el macho alfa chavista que, en el tema del patrimonio de los españoles, citó un artículo de la Constitución pensado para, por ejemplo, contratar de forma urgente aviones con aerolíneas nacionales a fin de resolver problemas logísticos, pero eso no se le ocurre porque va a lo suyo. Conociéndole, que menudo currículum y pedigrí tiene el señorito, uno no puede dejar de recordar unas cajas, repletas de caudales, que saquearon tiempo atrás sus correligionarios de bancos españoles y que aparecieron en una carretera perdida de México. ¿De verdad hemos vuelto a la casilla de salida?

Los españoles no somos como este Gobierno pues al no dejarnos elegir representantes, por definición, no es representativo, cosa que parece que intentan ocultar con una especie de cártel mediático que predica mañana, tarde y noche su credo disfuncional, algo que ya se vislumbraba en la letra de "Libertad sin ira", porque de lo que se trata es de disponer de nuestras vidas y haciendas según sus peculiares caprichos.

Condiciones y capacidades para salir de esta crisis, hay, pero con esta gente, sin oficio ni beneficio, fruto de una forma de gobierno que, por su sistema electoral, promete más degradación en la gestión pública y, salvo que nos intervengan, no se ve solución interna que sea responsable. Sobre todo cuando lo que realmente urge en lo económico es ajustar "lo público" según los criterios de los ciudadanos. Cualquier otra solución fuera de un gobierno representativo es hacerle el caldo gordo a unos salvajes.

Ya no se pueden votar ni publicar comentarios en este artículo.