“Somebody said once 'Follow the money' and that is what it is all about.” Murray Walker.

Uno de los debates más interesantes de los últimos diez años tiene que ver con los efectos de las distintas expansiones cuantitativas de los bancos centrales y su neutralidad sobre los precios de los bienes de consumo.

Los economistas de cabecera son expertos en poner nombres pomposos que el gran público y, sobre todo, los medios, repiten para, así, ocultar la realidad. La expansión cuantitativa no es otra cosa que poner a funcionar la impresora de dinero, interviniendo en los mercados financieros, buscando solucionar los problemas que los políticos y los banqueros centrales (perdonen la redundancia) vienen creando desde 1975, como recordaba hace tres semanas aquí. De aquellos polvos, estos lodos.

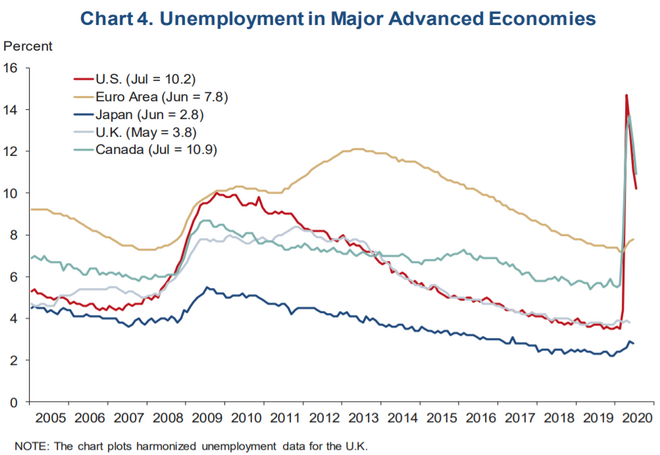

Empecemos por la situación general, que es especialmente terrible para los 4.6 millones de españoles que están, muy a su pesar, sin trabajar ahora mismo, pero que también afecta a los países de nuestro entorno.

Desempleo en las principales zonas económicas. Fuente: Banco de la Reserva Federal de Dallas. Global Economic Conditions, Agosto 2020.

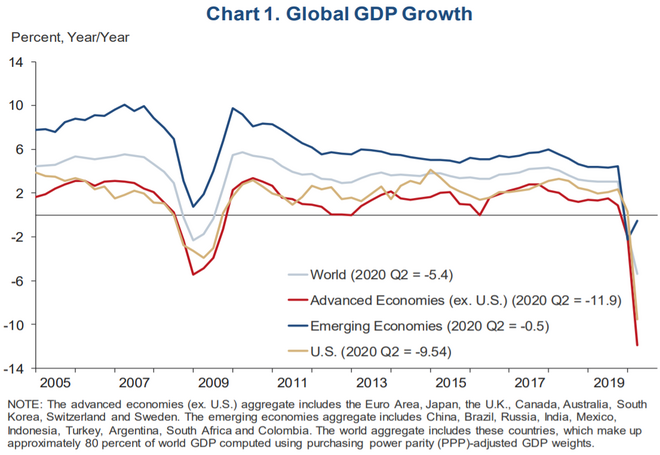

La situación que la pandemia ha provocado en la producción y en el consumo mundiales no tiene precedentes, y eso se refleja claramente en los valores absolutos y relativos de los distintos productos interiores brutos, esto es, los valores agregados de la producción de cada país.

Evolución del crecimiento anual del PIB por regiones mundiales. Fuente: Banco de la Reserva Federal de Dallas. Global Economic Conditions, Agosto 2020.

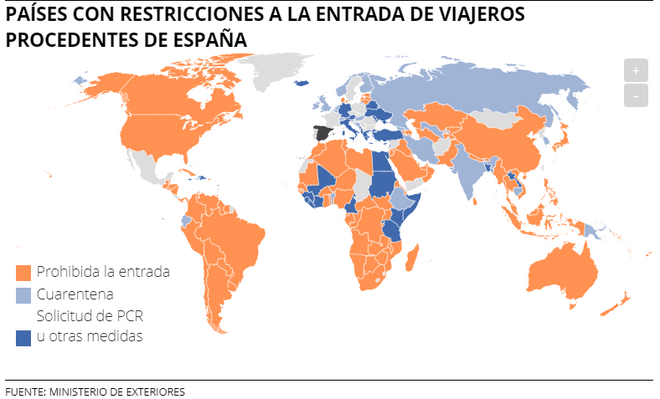

Para combatir la situación, los políticos se han puesto manos a la obra en lo que mejor saben: gastar, gastar y gastar. Porque gestionar, lo que se dice gestionar, unos lo hacen mejor que otros, y otros lo hacen peor que ninguno; aquí tenemos el caso de una coalición con un presidente, cuatro vicepresidentes, veintidós ministros, casi treinta secretarios de Estado y más de mil asesores que no sólo fue incapaz de 'aprovechar' la situación en China y en Italia para tomar medidas, sino que tiene el récord mundial de fallecidos por millón de habitantes (alrededor de 1.125 reales) y que ha conseguido que prácticamente todos los países del mundo dificulten o impidan la visita de sus nacionales a nuestro país. Ningún país puede permitirse un conjunto de colegas que lo más que ha gestionado es una huelga de facultad y varios escraches.

Fuente: El Periódico, 2 de septiembre

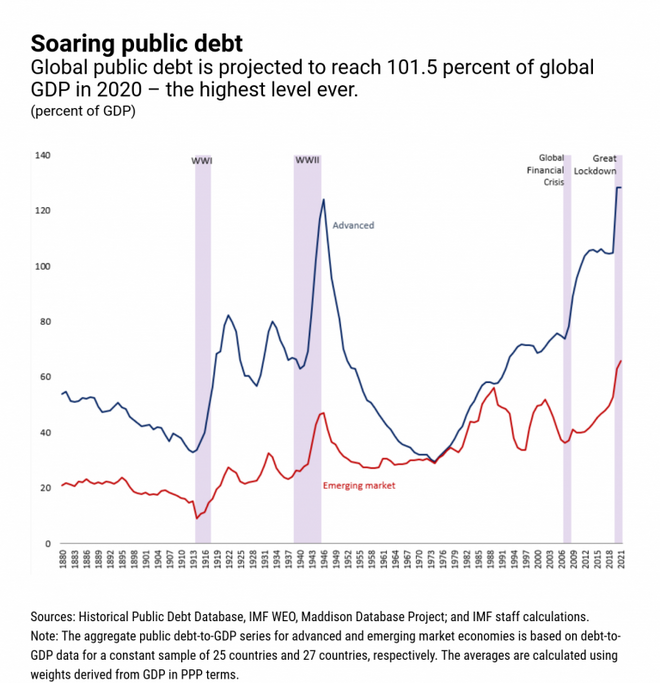

Ese gasto se refleja en el aumento de la proporción de deuda pública sobre PIB, que se había disparado desde la anterior crisis y que crece sin control desde el primer trimestre de 2020. Recordemos que las deudas hay que pagarlas, y que para ello son necesarios ingresos fiscales que sólo pueden venir de tres fuentes: en primer lugar, el crecimiento sostenido de la actividad económica general, que permite una mayor recaudación sin tocar los impuestos; en segundo lugar, una subida de estos últimos, que es, evidentemente, lo que acabará ocurriendo en nuestro país, provocando una mayor contracción de la actividad económica, un mayor paro y una quiebra más rápida. La peor solución, pero la más fácil para cualquier gobierno, porque no exige sacrificios a corto plazo y, normalmente, cuando se ven los efectos, los responsables suelen estar fuera del gobierno y no se les puede juzgar por ello.

Evolución de la deuda pública sobre el PIB. Fuente: Fondo Monetario Internacional

Existe una tercera fuente, la inflación, que no aumenta la recaudación real pero sí la nominal. Dado que la deuda no se liga a ningún índice, la inflación es el gran aliado de los gobiernos para reducir los pagos, cuando no, como en el caso de la República de Weimar, impagar directamente. En esa tarea de producir inflación ya están todos los bancos centrales del mundo, siendo el último la Reserva Federal norteamericana, que ya ha “flexibilizado” su objetivo anual del 2% tras la última reunión de Jackson Hole.

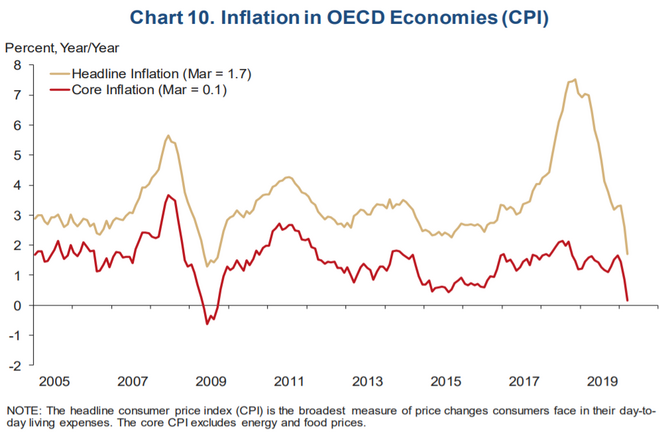

Evolución de la “inflación” en la OCDE, medida en términos de ICP. Fuente: Banco de la Reserva Federal de Dallas. Global Economic Conditions, Agosto 2020.

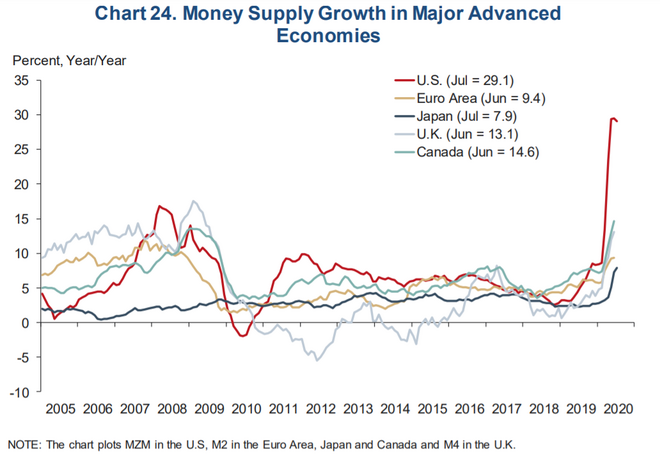

Si la oferta monetaria de los bancos centrales se ha disparado, como muestra el Chart 24, la inflación debería haberse disparado con ella. Pero, como vemos en el Chart 10, resulta que no, que la “inflación” no se ve afectada. ¿Qué está ocurriendo, entonces? ¿Cómo es posible que, si los bancos centrales están comprando deuda pública y privada como si no hubiese mañana, cuando no soltando billetes desde el helicóptero monetario que imaginó Friedman y activó Bernanke, la inflación no aumente?

Oferta monetaria de los principales bancos centrales del mundo. Variación sobre el año anterior. Fuente: Banco de la Reserva Federal de Dallas. Global Economic Conditions, Agosto 2020.

La razón hay que buscarla en la trampa terminológica en la que es tan fácil caer. Los economistas hemos logrado que confundamos la inflación, esto es, la pérdida del valor adquisitivo de la moneda, con su medida, el IPC o índice de precios al consumo. Una cosa es la presión atmosférica y otra su medida en milibares. El problema con el IPC y la inflación es que, por mucho que los economistas queramos, la economía no es una ciencia física, ni se le parece. El índice de precios al consumo recoge una cesta arbitraria de productos, en distintas proporciones según el momento y el país, que pretende representar lo que ciudadano medio consume. Así, la cesta no es homogénea en el tiempo ni en el espacio; para estudiar su evolución dentro de un país, es necesario encadenar índices (algo que los INEs de cada país realizan por nosotros); pero es que tampoco lo es en el espacio, lo que supone que, salvo dentro de la Unión Europea (donde existe un índice armonizado), las comparaciones directas resulten absurdas. ¿Y cómo podemos medir entonces la destrucción del valor de la moneda, fuera del IPC? Una posibilidad es a partir de su contravalor en oro, que ha sido su referencia histórica. Como explicaba el 15 de agosto pasado, al cancelarse el sistema instaurado en Bretton Woods la onza se pagaba a 35$; incluso aceptando que el dólar estaba sobrevalorado, por los costes militares en los que la administración norteamericana había incurrido, sólo tenemos que ver que hoy se paga a casi 2.000$. Donde antes necesitábamos menos de 100$, hoy tenemos que pagar 2.000. Eso es destruir valor, eso es generar inflación.

Y ¿dónde está entonces el dinero que los bancos centrales están inyectando? Una parte, evidentemente, llega directamente a los gobiernos, proveniente de la recompra de deuda pública; estos lo suelen utilizar para subvencionar 'sectores estratégicos', esto es, para poner parches en empresas y calmar así los ánimos, en vez de proceder a la necesaria reestructuración y reforma. Este es el proceso que se conoce como zombificación de la economía, alargando artificialmente la vida de sectores improductivos.

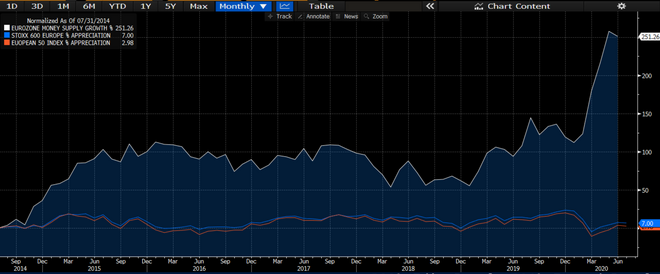

Otra parte va a parar a los mercados financieros, como se observa en los dos siguientes gráficos, que muestran la relación de los índices SP500 norteamericano y Euro Stoxx europeo con la evolución de la emisión de moneda por los bancos centrales.

Hoja de balance de la Reserva federal de los EEUU e índice SP500 hasta el 21/08. Vía Holger Zschaepitz @Schuldensuehner

Evolución de los principales índices bursátiles europeos y de la oferta monetaria del BCE (M2). Vía Daniel Lacalle.

No seré yo quien critique a los mercados financieros, que recogen el ahorro y representan las expectativas de miles de millones de personas. Pero siempre que los mercados reflejen la realidad. Cuando los mercados están dopados con anfetamina monetaria, con eso que tan acertadamente denomina Daniel Lacalle como “gas de la risa monetario”, cuando la sensación de euforia financiera choca con la terrible realidad de caídas masivas de la producción y del empleo, entonces debemos preocuparnos. Y preguntarnos quiénes son los verdaderos responsables de una desconexión que provocará mucho más daño que el dolor que pretende aliviar.

Ya no se pueden votar ni publicar comentarios en este artículo.