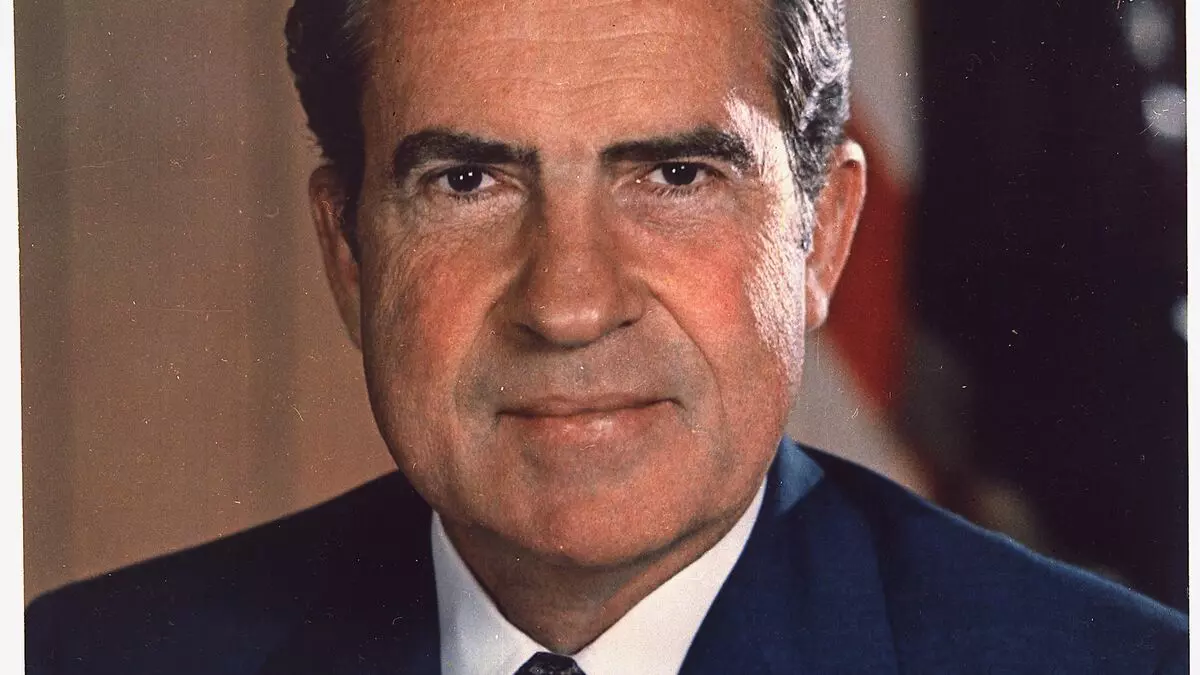

Así es como se denomina a una serie de medidas que el entonces presidente de los Estados Unidos, luego defenestrado, dictó hace medio siglo. La más importante de ellas fue la del 15 de agosto de 1971, cuando en un discurso televisado anunció que estaba "cerrando la ventana dorada". Eso implicaba finalizar la convertibilidad del dólar en oro (a una tasa fija de 35 dólares la onza), rompiendo el vínculo milenario entre el dinero y los metales preciosos. Para entender la importancia histórica de aquella decisión hay que viajar un poquito más atrás en el tiempo, también en verano, en plena Segunda Guerra Mundial.

Entre el 1 y el 22 de julio de 1944 se logran los acuerdos de Bretton Woods (un complejo hotelero en los EUA) que serían la base de la economía que llegó después (incluida la decisión de fundar el FMI y el Banco Mundial). Los suscribieron 44 países –un año antes del nacimiento de la ONU, lo que ejemplifica la importancia que le dieron- y en ellos se establecía al dólar como moneda de referencia de la economía global. Rusia, que estuvo en la reunión, finalmente no firmó pero no fue obstáculo para que la iniciativa cuajara: la mayoría del mundo debía dinero en dólares a los EEUU y eso no cambiaría durante décadas puesto que iba a financiar la reconstrucción de Europa. Se estableció un cambio fijo de 35 dólares por cada onza de oro y de las principales divisas mundiales respecto al dólar. De este modo, cualquier banco central del mundo con 35 dólares podía exigirle a los EEUU que les diera su onza de oro. Lo cierto es que el mundo entero se vio inundado de dólares gracias a inversiones, créditos, guerras como la de Vietnam que dispararon el gasto… Una situación muy parecida a la actual en la que la pandemia ha elevado los niveles de deuda y la emisión de dinero sin respaldo. De hecho, algunas partes del discurso de Nixon suenan muy actuales: “Debemos crear más y mejores empleos (…) debemos detener el aumento del costo de vida; debemos proteger al dólar de los ataques de los especuladores monetarios internacionales”.

Pánico bancario global

Charles de Gaulle criticó que los EUA gozaran de tanto privilegio puesto que se calculaba que sólo el 20% de los dólares en circulación estaban respaldados por oro y su política monetaria, manejada sólo por ellos, afectaba a todo el planeta. De esta forma, una pérdida de confianza súbita podría provocar un pánico bancario global. Pero la crisis no llegó por eso. En 1971 EEUU tuvo déficit comercial por primera vez en el siglo XX a causa de tener su moneda tan cara. Los países europeos comenzaron a cambiar los dólares sobrevalorados por marcos alemanes y por oro. Cuando Francia y Gran Bretaña demandaron a los EEUU la conversión de sus excedentes de dólares en oro, la respuesta pilló por sorpresa al mundo económico: Nixon impidió las conversiones del dólar, devaluándolo en la práctica. Así consiguió que las exportaciones estadounidenses fuesen más baratas y alivió el desequilibrio comercial. Desde ese momento, el valor de las monedas pasó de un sistema de cambios fijos a fluctuar a cada momento tal y como lo conocemos hoy. Es decir, nació el mercado forex que nos hemos acostumbrado a manejar. Y de nuevo, y aunque sobrevivió muchos años, un cambio fijo de valor entre dos monedas, decidido arbitrariamente por políticos, fracasó.

Al ser el dólar aún la principal moneda de reserva del mundo, los estímulos tanto fiscales como monetarios del Gobierno de EE.UU. y su banco central siguen teniendo una gran importancia y, como hace 50 años, saben que nadie les va a impedir tomar las decisiones que mejor convengan a sus intereses, aunque ese coste salpique al resto del mundo. Nixon pudo hacer lo que hizo porque a nadie le interesaba cuestionar al dólar. La situación actual es muy parecida pero no exactamente igual. Como se pregunta el profesor de Historia de la Universidad de Princeton Harold James: “¿Pueden las ventajas únicas de Estados Unidos perdurar en un momento en que su participación relativa en la economía mundial se ha reducido, están surgiendo nuevos poderes económicos, el orden internacional se ha vuelto frágil y la política interna de Estados Unidos tiende hacia la desconexión global?”. Y se responde: “El dólar originalmente ganó preeminencia en un contexto de fuerte demanda global de un activo profundo, líquido y seguro, lo que implica que el surgimiento de activos alternativos seguros podría terminar con su primacía.”

Las criptos estarán limitadas tanto por las normativas gubernamentales como por la competencia de las divisas digitales impulsadas por los propios bancos centrales

El yuan, el euro, las criptomonedas… amenazan el liderazgo del dólar. Pero, en mi opinión, su reinado seguirá vigente porque el resto de las monedas fiduciarias tienen los mismos defectos y peor implantación mientras que las criptos estarán limitadas tanto por las normativas gubernamentales como por la competencia de las divisas digitales impulsadas por los propios bancos centrales. No tengo dudas de que la decisión de Nixon fue un robo mayúsculo de los EEUU a todo el mundo ya que redujo el valor de las reservas de todos los bancos centrales al devaluar el activo principal que las componía: el dólar. Sin embargo, el uso de la divisa y el prestigio económico estadounidense apenas se vieron afectados y no difiere mucho de lo que los programas de Q.E. en la actualidad están provocando en las economías más ligadas al dólar como la de los exportadores de crudo o China. De hecho, se calcula que siete de cada diez dólares está en manos de extranjeros.

Nos encontramos con el recurso de la devaluación de la moneda sin perder prestigio ni solvencia, exactamente lo mismo que obtuvo Alemania de la crisis del euro, pero también con un ejemplo claro de que se pueden romper las reglas del juego prácticamente de un día para otro y no por ello originarse conflictos bélicos ni enemistades… si el que lo hace es una gran potencia. La enorme influencia que esa decisión de 1971 tuvo en la crisis inflacionista de pocos años después aún hoy es objeto de debate académico y no es mi objetivo entrar en la polémica, sólo resaltar las similitudes con la situación actual de auge de la inflación tras años de política monetaria ultra-expansiva que jamás hubiera podido ocurrir con el patrón oro.

Volver a la ortodoxia monetaria

En cualquier caso, en un mundo con más deuda que oro, volver a ese patrón resulta impensable y, si bien sería deseable un retorno a la ortodoxia monetaria, no hay un interés real del mundo económico y político en ello, más bien lo contrario. Hay quien cree que una mayor inflación podría cambiar esto pero soy muy escéptico. La economía es confianza, y no percibo a nadie desconfiando de los activos denominados en dólares por más que el balance de la Fed crezca y crezca con dinero salido de la nada. El billete verde sigue reinando, Wall Street y los bonos del Tesoro norteamericano siguen siendo de los activos más demandados del mundo y el camino iniciado por Nixon parece tener un solo sentido. Aunque también es cierto que nada dura para siempre…

Ya no se pueden votar ni publicar comentarios en este artículo.