“With government money, whose cost of production tends to zero, it has become quite possible for an entire society to witness all of its savings in the form of money disappear in the space of a few months or even weeks.” Saifedean Ammous

“Hay que hacer algo.” El 13 de agosto de 1971 se reunían 15 asesores con Richard Nixon en Camp David, la residencia de verano del presidente de los EE. UU. Tras años de dominio internacional y con más de tres cuartas partes de las reservas de oro en su poder, el deterioro de la balanza de pagos norteamericana y el enorme aumento del gasto público para financiar la guerra de Vietnam inundaban el mercado de dólares. Ingentes cantidades que acumulaban europeos y japoneses tras la mejora de sus exportaciones hacia los EE. UU. hacían muy atractiva la posibilidad de convertirlos en oro, con la paridad fijada en 35 unidades de la moneda norteamericana por onza desde los acuerdos de Bretton Woods de 1944, efectivos desde 1958.

Sólo Francia, tras la llegada de De Gaulle al poder tras su travesía del desierto, compraba del orden de 400 toneladas cada año. Los sucesivos intentos de estabilizar la moneda norteamericana fracasaron uno tras otro con los incrementos del déficit por cuenta corriente norteamericano, en lo que se conoce como el dilema de Triffin: establecer una moneda de reserva global, cuyo emisor no sólo no protege, sino que desvirtúa al cubrir la convertibilidad con déficits continuos, haciéndola menos deseable y ofreciendo señales muy evidentes para los demás, que no dudan en aprovechar la convertibilidad que el cuidador del sistema garantizaba. Fueron los políticos de Washington los que pusieron un enorme cartel en las oficinas centrales de la Reserva Federal anunciando 'Oferta por cese de negocio. Oro a 35$/oz'.

El cierre de la ventanilla del oro la noche del 15 agosto, escondido tras la cortina de la defensa contra los especuladores, sólo era una medida más en una política económica errática, inflacionista y desastrosa

Cuando Nixon quiso reaccionar, sus asesores sólo le dieron una opción: cerrar la ventanilla por la que salía todo el oro que sus ciudadanos habían ahorrado durante tantos años, y poner en jaque, desde entonces, a la economía mundial. A esta medida se añadieron otras como la congelación de salarios y precios y la fijación de un arancel adicional del 10% a las importaciones. Así pues, el cierre de la ventanilla del oro la noche del 15 agosto, escondido tras la cortina de la defensa contra los especuladores, sólo era una medida más (la más visible, y la que recordamos hoy) en una política económica errática, inflacionista y desastrosa. Evidentemente, empleó el manido “los mercados nos atacan”, ese recurso casi tan antiguo como la humanidad que ningún político ha rechazado jamás emplear para ocultar sus vergüenzas.

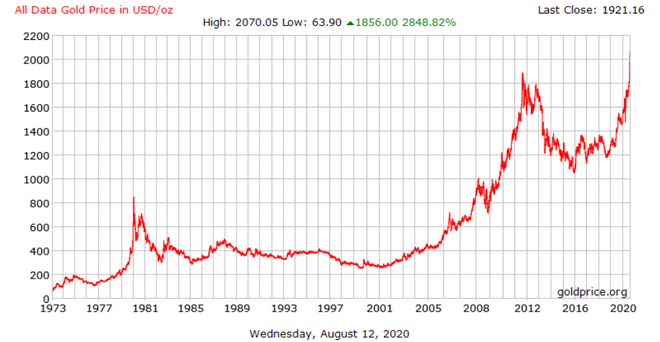

Los economistas keynesianos y monetaristas, en una de esas ocasiones, por otro lado tan frecuentes, en las que mejor hubiesen estado callados, mantenían que era el dólar quien daba valor al oro, y que sin él la onza caería hasta los 6 dólares, cuando en el sistema de doble mercado ya se pagaba a cerca de 45. De ahí hasta los 2.000 dólares en los que nos movemos hoy nos dan cuenta de la clarividencia del mainstream en política monetaria, algo normal cuando piensas en el dinero como un mero sistema subjetivo para permitir los intercambios comerciales. La inflación, esa que no existe según la teoría oficial porque los índices de precios no superan ese 2% que han marcado los políticos que dirigen los bancos centrales, ha llevado al dólar desde el 1/35 por onza de oro a menos de 1/2000.

Es la pérdida de valor de la moneda la que debería ofrecerse como definición de inflación, y grabarse en el frontispicio los bancos centrales

Estos días el Standard and Poors 500, SP500, el índice que mejor representa la economía estadounidense al reflejar aproximadamente el 80% de la capitalización bursátil del país, se encuentra hollando picos por encima de los 3000 puntos, lugares en los que nunca antes se había encontrado. Lo cual sería una magnífica noticia… si el dólar no se encontrase en mínimos históricos frente al oro. Es la pérdida de valor de la moneda la que debería ofrecerse como definición de inflación, y grabarse en mármol en el frontispicio de cada banco central, para recordar a sus presidentes que su trabajo es proteger al ciudadano de la erosión que los políticos provocan en sus ahorros con las constantes subastas electorales de aeropuertos, carreteras y trenes de alta velocidad.

Disparar con pólvora del rey, o con el dinero y el ahorro del contribuyente, tiene esas cosas: no te puedes equivocar, y, si lo haces, nunca responderás por ello. Da igual que hables de una recuperación en V, de efectos poco significativos de la covid-19 sobre nuestra economía o que afirmes, sin pestañear como hizo Pedro Solbes (ministro de Economía de Rodríguez Zapatero), que “El oro ya no es una inversión rentable”, cuando, en 2007, vendía un tercio adicional de nuestras reservas de oro, con lo que liquidaba unas 240 toneladas, prácticamente la mitad de ellas, a un precio medio de 660 dólares. La merma a nuestras arcas públicas es, a fecha de hoy, de alrededor de 8.800 millones de euros, el equivalente casi un mes de pensiones o más de la mitad del gasto total estimado en ERTEs. Pero, mientras tanto, tenemos que escuchar que lo importante es gastar, gastar y gastar. Ya nadie recuerda cómo Keyes, tan citado por unos como mancillado por los mismos, exigía ahorrar en la parte buena del ciclo para emplear ese remanente en la parte baja.

Niveles de deuda

Qué habría pasado de seguir nuestro sistema monetario anclado al oro es algo que no podemos saber, y que entraría dentro de la especulación intelectual a la que tan dados son los defensores del ceteris paribus y de los métodos matemáticos para prever la actuación humana. Una cosa, sin embargo, está muy clara: niveles de deuda pública como los actuales, que en las economías avanzadas alcanzan niveles medios, a final de 2018, de prácticamente el 100% del PIB, serían totalmente imposibles. En un sistema basado en el patrón oro, aquellos países con déficit comercial pagan a los países con superávit comercial en oro para compensarlos por el intercambio de bienes.

Este es el mecanismo de equilibrio de un patrón oro, clave en la correcta asignación del capital por los estados, y principal herramienta de control de los ciudadanos sobre el derroche de sus dirigentes. El cierre temporal de la ventanilla del oro dura ya 49 años. Mientras tanto, los sucesores de quienes entonces animaron a Nixon siguen pensando que algún dios laico proveerá, y cuando llega una crisis internacional como la actual, vuelven a recomendar a los gobiernos recurrir a más gasto, más deuda, más impuestos, más inflación (el perfecto cancelador de deudas, como demostró la república de Weimar) y más destrucción del ahorro. Ya sólo queda el efectivo como último refugio del contribuyente ante la rapiña fiscal, y destruirlo es objetivo que se han marcado para esta década.

Ya no se pueden votar ni publicar comentarios en este artículo.