Hace apenas cinco años, los principales debates en economía giraban en torno al estancamiento secular y sus causas, el peligro de la deflación y el riesgo de tipos de interés negativos. Hoy, qué ironía, la inflación se ha convertido en uno de nuestros principales dolores de cabeza y, con ella, el efecto de posibles subidas de tipos de interés sobre los mercados financieros internacionales.

Las causas de la tensión actual sobre precios y costes son tanto de demanda como de oferta. Por el lado de la demanda, por dos motivos: el sesgo asimétrico hacia el consumo de bienes (que aún persiste en 2022 y que ha forzado su producción, en detrimento de los servicios restringidos por la pandemia) y las políticas muy expansivas en la UE y EEUU (con fuerte gasto y bajos tipos de interés), que han tenido efectos desbordamiento sobre el resto del mundo.

Pero la oferta, de la que sólo nos acordamos cuando truena, explica hoy gran parte de la inflación. Al principio, por el cierre de fábricas y de puertos para evitar contagios (sobre todo en China, con su política de Covid cero); luego, por el desajuste y acumulación de pedidos en las cadenas de suministro globales (que funcionaban como un reloj, pero un reloj que, una vez atrasa, tarda en volver a dar la hora correcta); el incremento de plazos y costes de los fletes marítimos por la falta de buques contenedores (algunos transformados en metaneros durante la pandemia), o la disponibilidad de contenedores (se fabrican casi exclusivamente en China); o los fletes aéreos (sólo el 10% del cargo va por avión, pero casi el 50% aprovecha el transporte de pasajeros); y, más tarde, por la resistencia de una gran parte de la fuerza laboral a reincorporarse (quizás porque la cercanía a la muerte hace replantearse muchas cosas). Para colmo, a esas disrupciones se añadió un incremento insólito de los precios energéticos, por motivos tanto técnicos (reparaciones) como meteorológicos (invierno duro), políticos (Green Deal) y geopolíticos (Rusia y Argelia). Una tormenta perfecta.

Costes de transporte

La inflación está entre nosotros. Si se queda o no mucho tiempo dependerá de cómo evolucionen muchos factores económicos y geopolíticos, y para eso necesitamos buenos datos. De demanda los hay excelentes, pero ¿disponemos de indicadores adecuados sobre la oferta y, en particular, sobre el grado de presión de las cadenas de suministro globales? No muchos, y nos hacen falta: necesitamos evaluar la situación de la oferta de forma tan precisa como la demanda si no queremos tomar decisiones de las que luego podamos arrepentirnos.

Existen algunos útiles. Por ejemplo, los indicadores de costes de transporte, como el Baltic Dry Index (BDI), que mide el coste de envío de materias primas secas a granel (como carbón, hierro o grano) y que suele ser un buen indicador adelantado del ciclo; o el índice Harpex, que recoge las tarifas de ocho clases de buques portacontenedores; o los índices de precios de carga aérea del Bureau of Labor Statistics estadounidense (BLS).

Luego están las encuestas del denominado índice de gestores de compras (Purchasing Managers’ Index, o PMI), como las del IHS Markit o el ISM, de las que se obtienen datos para las principales economías mundiales de plazos de entrega, pedidos pendientes de trámite (“backlogs”) o acumulación de existencias.

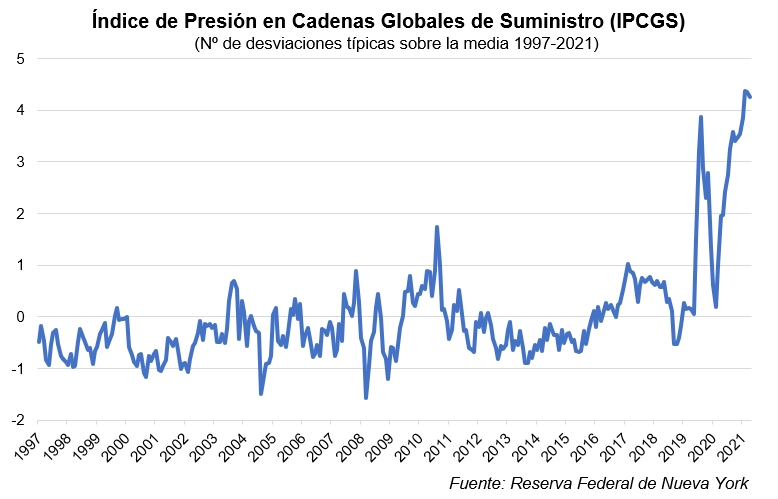

A partir de esos índices, la Reserva Federal de Nueva York ha construido un índice de medida de la presión sobre la cadena global de suministros que combina datos de tensiones productivas específicas en cada país con indicadores globales de costes de transporte. El bautizado como Índice de Presión de la Cadena Global de Suministro (IPCGS, o GSCPI en inglés) utiliza un total de veintisiete variables (corregidas en la medida de lo posible de los efectos de la demanda) y abarca las regiones comerciales más importantes (zona euro, China, Japón, Corea del Sur, Taiwán, Reino Unido y EEUU).

El gráfico siguiente presenta la evolución mensual del IPCGS desde 1997. El índice está normalizado, de modo que promedio de los indicadores de oferta entre 1997-2021 vale cero, y el valor del índice muestra el número de desviaciones típicas por encima o por debajo de este promedio. El gráfico muestra que las mayores presiones recientes sobre la cadena de suministro se produjeron en 2011, cuando coincidieron dos desastres naturales (el terremoto y tsunami de Tōhoku, Japón –que afectaron a varios centros de fabricación de automóviles– y las inundaciones de Tailandia –que arrasaron siete polígonos industriales estratégicos para la cadena global de automóviles y de electrónica–); después, en 2017-2018, durante la guerra comercial de Trump con China (cuando las empresas reajustaron sus estrategias globales de compra). En el primer caso, la presión fue de casi 2 desviaciones típicas; en el segundo, de poco más de una. Pues bien, la presión en la cadena global de suministros como consecuencia de la pandemia llegó a 3,86 desviaciones típicas en 2020 y a 4,35 en 2021.

Un evento extraordinario

Para que se hagan una idea de la magnitud de la disrupción, si consideramos que la presión sobre las cadenas de valor sigue una distribución normal, el 99,7% de los eventos debería producirse en torno a más/menos 3 desviaciones típicas de la media. Que el índice rebase las 4 desviaciones típicas nos da una idea de hasta qué punto lo que estamos viviendo es un evento extraordinario (un evento “de cola”).

Acumulación de pedidos

El gráfico, además de destacar por los altos valores recientes, destaca por su volatilidad: tan rápida fue la caída inicial de 2020 (hasta el 3,86 entre febrero y abril) como la recuperación inmediata posterior (hasta el 0,99 entre mayo y noviembre). Luego volvió a crecer rápidamente hasta el 4,37 entre diciembre de 2020 y octubre de 2021, para después bajar hasta los 4,25 en diciembre. Detrás de esta bajada reciente está, por ejemplo, la desaceleración del índice BDI (¿indicador adelantado?) y de los fletes aéreos (a medida que se recupera la navegación de pasajeros). Sin embargo, el PMI sigue alto en términos de acumulación de pedidos y, sobre todo, plazos de entrega. Esperemos que, superada la ómicron, pueda volver rápidamente a niveles razonables.

Es importante seguir en paralelo otros indicadores, como los relativos al mercado de trabajo (salarios –efectos de segunda ronda– y empleo). La llamada “Gran Dimisión” parece haber afectado proporcionalmente más a países anglosajones y a Alemania. Se estima que en el Reino Unido hay hoy 600.000 personas menos trabajando que antes de la pandemia, de las que el 60% se debe a jubilaciones, el 15% a más estudiantes o gente “demasiado enferma para trabajar” y 25% al Brexit (menos inmigrantes). Es muy probable que una gran parte de las jubilaciones anticipadas y de la gente enferma sean secuelas del Covid (en el segundo caso, en sentido estricto).

Lo que aún no tenemos, y es imprescindible, es algún índice de tensión geopolítica (que hoy estaría muy alto). Sólo faltaría que, una vez los mercados hubiesen arreglado las disrupciones en la cadena de suministros y los científicos (con sus vacunas) la pandemia, viniesen los políticos y nos arruinasen la recuperación con un conflicto armado en Ucrania o en Taiwán.

Ya no se pueden votar ni publicar comentarios en este artículo.