Como es lógico, una guerra comercial tiene que afectar los índices bursátiles y, tras ver el envidiable estado de las bolsas americanas, quedaría entonces intentar prever el efecto de dicha guerra sobre distintos índices bursátiles de interés en Europa; para antes ello nos fijaremos en un caso que llamó mi atención allá a principios de los años noventa del siglo pasado, cuando ya tenía cierta experiencia bursátil, y que creo nos viene al pelo, porque entonces, como ahora, se dio un enfrentamiento entre un mercantilismo obtuso y malagradecido y el liberalismo económico de su mayor benefactor, Estado Unidos. Veámoslo.

Japón y el mercantilismo actual

El caso japonés fue crucial entonces para validar la teoría de los ciclos largos y en particular la fase deflacionaria, así como sus efectos sobre las dos fases seculares de la bolsa, la bajista y la alcista. Los problemas con Japón ya venían de antes de los Acuerdos Plaza y por eso, al tratar la primera guerra de la globalización americana, nos detuvimos en la figura de Robert Leighthizer, un personaje al que los globalistas, en su dogmatismo e ignorancia, ni nombran; normal, si son capaces de decir - algunos desde cátedras universitarias - que nuestra inmigración incontrolada es equiparable a la que hizo grande a Estados Unidos, de ellos se puede esperar cualquier burrada para seguir viviendo del cuento.

El caso es que, a pesar de tanto despropósito y desinformación por parte de los propagandistas del globalismo y sus Mass Media, bien cebados por los lobbies e innumerables medios, incluidos los públicos, la Pax Americana entra en una etapa neo-mercantilista. Lo hace por necesidad, pues al mercantilismo alemán y chino no se le puede combatir con más liberalismo, siendo destacable que, para ese cambio, los americanos traen en las alforjas la experiencia de haber metido en vereda a los japoneses, tema que tratamos en su momento en "Deflación japonesa y devaluación interna española", artículo que conviene repasar. ¿Y qué le pasó al Nikkei225 con el ajuste estadounidense?

Nikkei 225 vs. S&P500

El índice Nikkei 225 de finales de los años ochenta del siglo pasado era probablemente el segundo "mejor" índice del mundo (en Europa no ha habido, hay, ni habrá nada igual) tras el S&P500, pues en la larga lista de empresas que lo componen tenían verdaderos campeones agrupados en oligopolios gigantescos, unos conglomerados potenciados por la Pax Americana pero que vetaban la entrada a estadounidenses, que fue por donde empezaron los problemas. Es un índice muy antiguo, que se amplió con la ruptura de oligopolios hecha por MacArtur (aunque por detrás le hacían sus trampas) y que en su momento le fue de gran ayuda al general para la reconstrucción y nuevo orden impuesto por él allí, tema extenso y apasionante.

Como el éxito de Japón estaba basado en las virtudes de su pueblo, que son muchas, pero también en el trato preferencial estadounidense, aquella prosperidad sin lo segundo carecía de fundamentos, de modo que, en el momento de la terapia, su burbuja económica (bursátil, crediticia, inmobiliaria, fiscal, etc.) resultó aún peor de lo que parecía. Tras aceptar y luego ignorar los cambios pedidos por su benefactor (como ahora China y Alemania), los Estados Unidos les pinchan el globo forzando la revaluación del yen, desarrollando alternativas y dejando de promocionarles internacionalmente. Hay que decir que esa política siguió posteriormente, incluso con más dureza, con indiferencia de que la administración fuera demócrata o republicana, así que los que creen (China y la UE) que utilizando sus lobbies en Washington para parar o derrocar a Trump por distintas vías para poder seguir sangrándoles, se equivocan, sobre todo a la vista de los buenos resultados que ya está logrando su ajuste de la globalización.

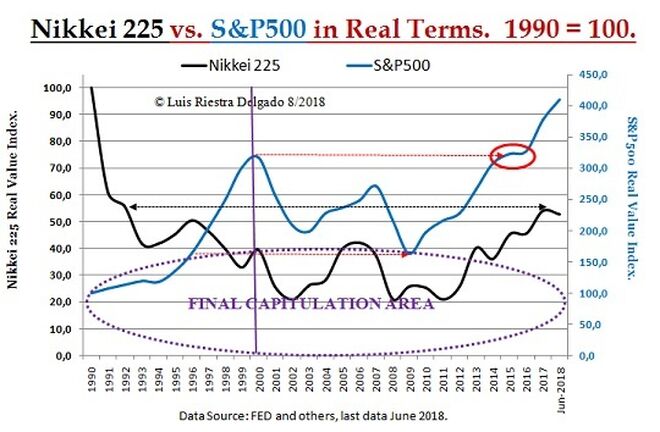

Para comparar ambos índices les llevamos a valores reales, quitándoles el efecto de la inflación y la deflación, siendo los valores de 1990 el 100%. Hecho eso, lo que se observa es que el resultado de la terapia fue que el Nikkei perdió el 80% de su valor real en doce años (línea negra, eje izquierdo, siguiente gráfica) o, si quieren, de 1990 al 2002 se multiplicó por 0,2, año en que, incluso con tras el crash punto-com (2002), el S&P 500 (línea azul, eje derecho) había multiplicado su valor real por casi 2,5.

Después pasaron más cosas, claro, que las bolsas americanas siguieron metidas su fase secular bajista del año 2000 (línea morada) pero finalmente consiguieron salir de ella en 2016 (óvalo rojo) y, tras treinta años de tratamiento, el resultado final ha sido que, mientras el índice americano se ha multiplicado en términos reales por 4 (más o menos), el japonés lo ha hecho por 0,52 y, cuando comenzó el conflicto, la economía japonesa era casi la mitad de la estadounidense y actualmente es casi una cuarta parte y hoy, Japón es, probablemente, el mejor aliado de Trump y Estados Unidos. Toma Terapia.

Capitulación bursátil secular

Es un fenómeno que se da en la fase secular bajista y su mayor consecuencia es que los inversores son extremadamente reacios a invertir de la bolsa, conclusión a la que llegan tras ver, año tras año, que sus acciones (o sus fondos de inversión, de pensiones, etc.) valen cada vez menos. Entienden por las malas que comprar y mantener es una idiotez y que, a diferencia de antes, si entras mal, luego la tendencia secular no oculta las malas decisiones, al contrario, las castiga y hace más evidentes como nunca antes; también se cuestiona la llamada "estrategia valor" (por ejemplo: no hay plusvalía, sino más bien minusvalías y los bonos rinden más que los dividendos por muchos años, etc.), pero ese tema es muy extenso y no entraremos hoy en él.

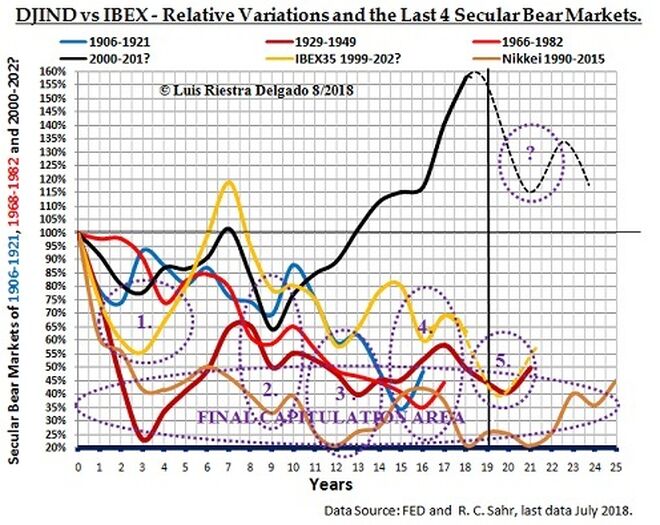

Desde el punto de vista estrictamente bursátil, la fase secular bajista última del Nikkei225 es la peor que se conoce de entre los índices importantes, aunque, como veremos en otra ocasión, algún índice europeo podría batir su record. Lo del Nikkei225 ha sido peor incluso que el mercado secular bajista posterior al crash del 29, y lo es por tocar un mínimo más bajo, 20% del valor real del máximo secular anterior, y por ser más largo, 25 años (1990-2015, siguiente gráfica); bueno, 25 años hasta ahora, porque podría no haber terminado. Lo único bueno de ese desastre tal vez sería que al menos nos indica que ese 20% del valor real parece ser el suelo definitivo, aquello de "tranquilo que del suelo no pasa", tema que nos será de utilidad cuando veamos los índices europeos; por supuesto que también se puede ganar dinero en esas situaciones y, según y cómo, es donde más dinero se gana, pero ese es un tema de macroeconomía bursátil que excede el tema de hoy.

Hay otro efecto macroeconómico letal y es que, ante el rechazo popular global a la inversión bursátil allí (¿se acuerdan de cuando les vendían los papelitos japoneses?), la empresas japonesas tenían difícil financiarse, viéndose obligadas a vender activos, normalmente los mejores, yendo a menos y a peor. El causante primero de ese desastre es la forma de gobierno japonesa: oligarquía de partidos estatales, la misma que la española y europea continental, esa que destruye su demografía, hace que los QE aumenten la oferta cuando tu mayor benefactor no te promociona, que dio origen a la "banca zombi" (en eso siguen) y cuyas políticas de estímulo, que han llevado la deuda pública al 253% de PIB, son pura corrupción para enriquecer a la casta disfuncional que les explota, arruinándoles el futuro para generaciones.

Así pues, una vez sentadas estas bases analíticas, la semana que viene intentaremos prever que puede ocurrir con las principales bolsas europeas a medida que la casta continental pone peor la relación con Estados Unidos, y todo dicho como siempre con la debida reserva legal, claro. Hasta entonces.

Ya no se pueden votar ni publicar comentarios en este artículo.