La ampliación de capital del Grupo Prisa se ha convertido en una especie de partida de póquer en la que nadie está dispuesto a revelar su jugada hasta saber las posibilidades de éxito de sus 'adversarios'. La operación se aprobó el pasado octubre en su Consejo de Administración -asciende a 450 millones de euros- y deberán refrendarla sus accionistas en la Asamblea extraordinaria que se celebrará el próximo 15 de noviembre. El problema es que algunos de los principales socios tienen serias dudas sobre la rentabilidad de esta inversión, lo que ha incrementado considerablemente la incertidumbre que envuelve a la compañía.

La única información oficial que se conoce al respecto se difundió el pasado 16 de octubre, cuando Prisa comunicó a la Comisión Nacional del Mercado de Valores (CNMV) que la ampliación de capital había obtenido el compromiso firme o las “muestras de interés” del 48,4% de los accionistas. Para la parte que no quedaba suscrita, aseguraba que había recibido ofertas “de varias entidades financieras”. Sin embargo, la operación ha generado más dudas de las que se deducen de esta información.

Desde Caixabank y Santander declinan hacer comentarios al respecto, aunque fuentes del Consejo de Administración de Prisa inciden en que la maniobra de salvamento de la editora de El País les genera serias dudas. Telefónica tampoco ha confirmado su adscripción a la operación, de la que no se conoce ni quién la gestionará, ni todas sus condiciones.

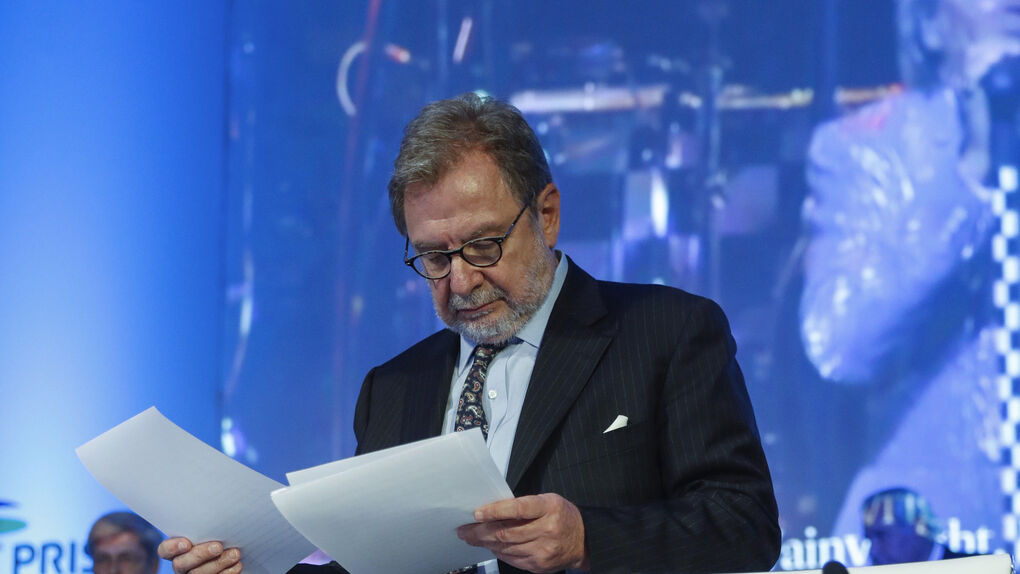

Estas compañías -por iniciativa de Santander- urdieron un plan hace unas semanas para situar a Javier Monzón al frente del grupo, en sustitución de Juan Luis Cebrián. La operación -que no contaba con el beneplácito de Moncloa- fracasó después de que el aspirante retirara su candidatura, por sorpresa, y pocos minutos antes de que fuera sometida a votación del Consejo de Administración. Está por ver si este varapalo ha debilitado su compromiso con la dueña de Santillana y la Cadena SER.

Ocultan sus cartas

En el futuro reciente de Prisa tendrá mucho peso la opinión Amber Capital, principal accionista del grupo (19,2%) y quien durante los últimos tiempos ha realizado diferentes movimientos para provocar la caída de Cebrián. Salvo sorpresa, suscribirá el incremento de capital, aunque buscará alianzas para intentar que el presidente del grupo pierda el poder ejecutivo en el menor tiempo posible.

Por su parte, los Polanco (Rucandio) no han hecho pública su postura, al igual que el empresario mexicano Roberto Alcántara Rojas -los accionistas críticos dan por hecho que renunciará a participar en la ampliación- y los cataríes de International Media Group.

Las fuentes del Consejo de Administración consultadas por Vozpópuli temen que la operación se trunque si Cebrián no accede a dejar su puesto en la próxima Junta de Accionistas. “Está previsto que se active el plan de sucesión, pero existen suspicacias con respecto a la duración de mismo, lo que podría retraer a los inversores”, detallan.

Durante las últimas semanas -y desde el fracaso del 'plan Monzón'- han sido varias las personas que han sido tanteadas para presidir Prisa. Entre ellos, Jaime Carvajal -consejero delegado de Arcano-, Cristina Garmendia (exministra del PSOE) y José Manuel Vargas (expresidente de AENA y de Vocento). En este juego de tronos, la postura de los accionistas institucionales será clave, aunque la estrategia de Cebrián podría retrasar la transición de Prisa y condicionar su enésimo rescate financiero.

Ya no se pueden votar ni publicar comentarios en este artículo.