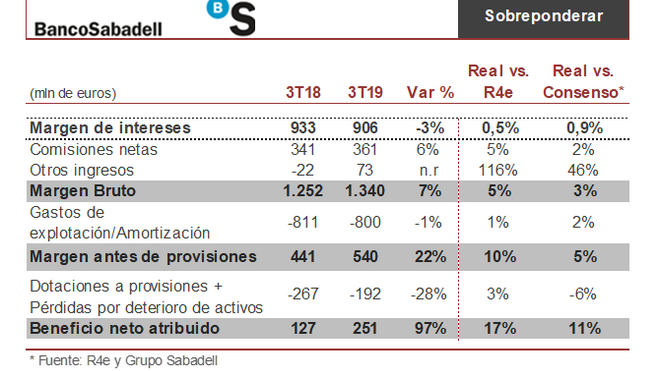

Según el análisis de Renta4 los resultados de 3T19 a nivel Grupo han superado en todas las líneas de la cuenta de resultados tanto frente a la estimaciones de los analistas de Renta4 como a las de consenso. Los ingresos básicos (margen de intereses + comisiones netas) se sitúan cerca de un 2% por encima de R4e y consenso. ROF más elevados vs 2T19, costes de explotación ligeramente por encima y buena lectura de las provisiones, llevan al beneficio neto a superar en un 17% R4e y 11% el consenso.

Los analistas de Renta4 Destacan:

- La estabilidad del margen de intereses en 3T19 vs 2T19 tanto a nivel Grupo como ex – TSB. El margen de intereses en TSB plano en 3T19 vs 2T19 y +3% sin efecto tipo de cambio.

- El ratio de eficiencia se mantiene en línea (54,1% 9M19) para cumplir con el objetivo de anual cercano al 55%.

- La continúa mejora del capital y cumplen con el requerimiento MREL y van por buen camino para situarlo por encima del 23% a final de año (vs 22,2% en 9M19).

Se espera una reacción positiva del valor en un contexto donde a pesar de la presión existente en márgenes la entidad ha logrado mantener contenidos los ingresos recurrentes apoyados por el comportamiento de los volúmenes. La conferencia será a las 9:00. Sobreponderar. P.O 1,56 euros por acción.

Márgenes: A nivel Grupo el margen de intereses en 3T19 ha mostrado estabilidad vs 2T19, con un descenso del -3% i.a. En acumulado, el margen de intereses 9M19 cede poco más de un 1% i.a. y -0,5% ex – TSB.

La estabilidad del margen de intereses vs 2T19 recoge el efecto calendario y la evolución de los volúmenes que permite compensar el efecto negativo del impacto de la titulización, mayores costes de financiación mayorista, menor aportación de la cartera Alco y menores tipos de interés.

Por lo que respecta al rendimiento del margen de intereses, a nivel Grupo el MI/ATM mejora en 2 pbs hasta 1,62% (vs 1,60% en 2T19) a pesar del deterioro del margen de clientes por tercer trimestre consecutivo.

En Sabadell ex – TSB el MI/ATM también mejora ligeramente (+1 pbs 3T19/2T19 tras dos trimestres consecutivos de caída. Asimismo, el margen de clientes desciende en 4 pbs en comparación al 2T19 lo que supone mantener la tendencia a la baja iniciada en 4T18.

Sorpresa positiva de las comisiones netas del Grupo, que se sitúan en 361 mln de euros, muy en línea con 2T19, y por encima de lo esperado por Renta4 (+5% vs R4e) y el consenso (+2%).

Por otro lado, tal y como se esperaba se ve un repunte de las provisiones en el trimestre asociadas a la dotación extraordinaria por la venta de los activos adjudicados “Rex” (-28 mln de euros). Con unas dotaciones a insolvencias cayendo un -14% en 3T19 vs 2T19. Eliminando el efecto no recurrente de provisione el coste de riesgo se sitúa en 47 pbs en el acumulado del año.

Solvencia y Liquidez: el CET 1 fully loaded se sitúa en el 11,4% (vs 11,2% 2T19). Mejora de +20 pbs con una generación orgánica de capital de 10 pbs.

Calidad crediticia: la tasa de morosidad aumenta hasta 4,08% en el trimestre (en comparación al 4,05% en 2T19) como consecuencia de la titulización, sin este efecto la morosidad se mantiene sin cambios en comparativa trimestral. La tasa de cobertura se sitúa en el 51% (vs 51,7% en 2T19). Sin TSB, la morosidad sube hasta el 4,9% en 3T19 (vs 4,81% en 2T19).

Ya no se pueden votar ni publicar comentarios en este artículo.