Hasta ahora se ha hablado siempre de las dos vías con las que Emilio Saracho intentó salvar a Banco Popular: una venta acelerada o una ampliación de capital. Pero hubo una tercera, según documentación a la que ha tenido acceso Vozpópuli: una venta a precios de derribo en la que los accionistas conservaban derechos económicos sobre la recuperación del banco.

Es una idea que nunca se ha visto en la venta o fusión de un banco, y que Saracho encargó al bufete Uría Menéndez. Este despacho estuvo después implicado en el asesoramiento al consejo durante la resolución. Desde el entorno de la entidad han criticado su intervención, por ser uno de los bufetes de cabecera de Santander.

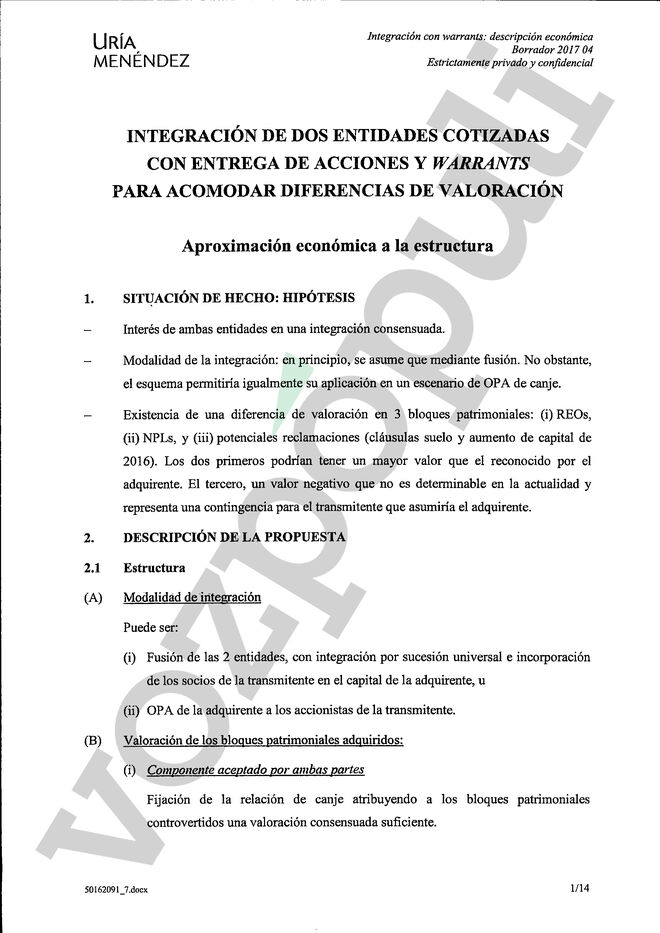

El documento de Uría planteaba una nueva alternativa de futuro para Popular, como indica su título: "Integración de dos entidades cotizadas con entrega de acciones y 'warrants' para acomodar diferencias de valoración".

El plan

En la práctica, el plan era vender Popular por un precio muy bajo -entre 500 y 1.500 millones- y entregar a los accionistas del banco 'warrants' (derivados) que pudieran convertirse en títulos de la entidad compradora en función de unas variables.

En concreto, Saracho y sus asesores -JPMorgan, Lazard y Uría- querían cubrir a los accionistas del Popular del exceso de provisiones que aplicara inicialmente el comprador en la cartera de activos problemáticos y por el riesgo de demandas.

El documento al que ha tenido acceso este medio incluye un ejercicio práctico (hipotético). Calculaba unas posibles provisiones adicionales de 7.000 millones en el ladrillo -que se ajusta a lo que acabó ocurriendo-, de los que 3.000 millones se hubieran destinado a los adjudicados y 4.000 millones a los créditos dudosos.

Los 'warrant' que planteaba Uría hubieran permitido recuperar hasta 2.000 millones de las provisiones de los adjudicados y 1.900 millones de los dudosos, a los que había que descontar un tope de 1.300 millones por posibles litigios.

Los accionistas hubieran vendido sus acciones por 1.000 millones con opción de recuperar hasta 3.900 millones más

Es decir, que los accionistas hubieran vendido sus acciones por unos 1.000 millones y se hubieran reservado el derecho de recuperar entre 2.600 y 3.900 millones más, en función de los litigios. Los derivados hubieran tenido un plazo de vigencia de entre cinco y diez años.

Esta opción no salió como tampoco lo hizo el Plan A, de venta a otra entidad, ya que los interesados -Santander y Bankia- creían que Popular tenía un valor negativo; ni el Plan B, de ampliar capital, al que no se llegó por una semana por la liquidez, a pesar de que el banco tenía inversores y bancos dispuestos a avalar la operación.

Una de las líneas de investigación del caso Banco Popular, en la Audiencia Nacional, se centrará precisamente en averiguar si el banco podría haberse salvado sin necesidad de provocar pérdidas a todos sus accionistas y a los dueños de 2.000 millones en bonos.

Ya no se pueden votar ni publicar comentarios en este artículo.