Megaoperación inmobiliaria de BBVA. La entidad presidida por Francisco González ha acordado el traspaso de la mayor parte de sus activos problemáticos a Cerberus, en un pacto valorado en entre 5.000 y 6.000 millones, según fuentes financieras consultadas por Vozpópuli. El grupo español ingresará un cheque de 3.500-4.000 millones por la participación mayoritaria de una nueva sociedad que controlará el fondo norteamericano.

Tras meses de intensas negociaciones, el banco y el fondo han decidido sellar el pacto a comienzos de esta semana. A la espera de que se hagan públicas las cifras oficiales, fuentes financieras señalan que el paquete inmobiliario a la venta ronda los 13.000-14.000 millones de euros, como adelantó este medio, y unos 70.000 inmuebles. Los activos traspasados se valoran con un descuento cercano al 60%. Ninguna de las partes involucradas quiso hacer comentarios.

El descuento es menor que el de la venta del ladrillo del Popular, del 67%. Santander vendió 30.000 millones con una valoración de 10.000 millones. Blackstone ha pagado 5.100 millones por el 51% de esta sociedad.

Tras la firma del acuerdo, las dos partes se reservan todavía un tiempo para revisar la letra pequeña del contrato y obtener las autorizaciones necesarias. En este caso, tiene que darla el Fondo de Garantía de Depósitos (FGD).

Golpe de efecto

BBVA tiene en su balance una exposición inmobiliaria de 17.774 millones de euros, según sus últimas cifras. De ésta, los activos adjudicados (11.937 millones) y los créditos dudosos (3.357 millones) suman 15.300 millones. Estos créditos e inmuebles tienen una cobertura de más del 61%.

Una venta como la que ha pactado con Cerberus dejará a BBVA como uno de los grandes grupos con menor exposición inmobiliaria en España, algo que vienen reclamando inversores y reguladores desde hace años.

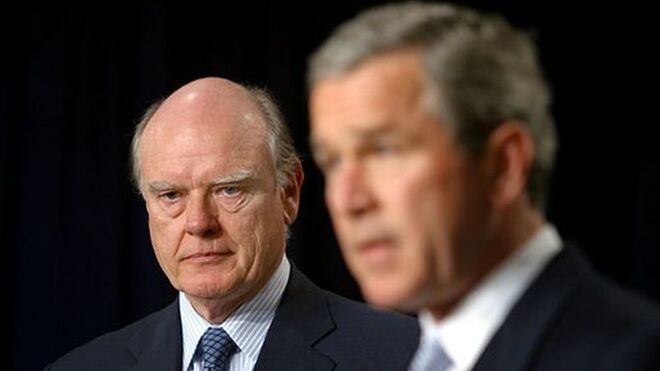

Este acuerdo surgió a raíz de una reunión entre González y el presidente a nivel mundial de Cerberus, John W. Snow a comienzos de julio. El financiero norteamericano -exsecretario del Tesoro en la presidencia de George Bush hijo- propuso esta operación al presidente de BBVA tras quedarse fuera de la venta del ladrillo de Popular.

La operación ha sido dirigida por el equipo de operaciones de PwC, liderado por Jaime Bergaz. Junto a él han estado bufetes como Linklaters, Ashurst y, del lado del comprador, la consultora Deloitte. Todas las partes involucradas llevan trabajando en la operación desde hace meses sin interrupción. La misma sólo ha estado cerca de frustrarse durante lo peor de la crisis catalana, ya que buena parte de los activos inmobiliarios de BBVA están allí.

Se prevé que la banca dé salida este año a activos problemáticos por valor de 50.000-60.000 millones

Tras esta adquisición, Cerberus se consolida como uno de los mayores inversores inmobiliarios de España, junto a Blackstone. El fondo controla Haya Real Estate, que gestiona activos de Sareb, Bankia, Cajamar y Liberbank. Con los activos de BBVA, se queda una de las fichas más codiciadas del sector.

Ya no se pueden votar ni publicar comentarios en este artículo.