Narciso Vega fue uno de los gestores estrella de BBVA en 2008, cuando los hedge fund aterrizaron en España y se pusieron de moda entre los grandes bancos. Con experiencia previa en grandes firmas internacionales como Deutsche Bank Londres, Merrill Lynch Londres y Santander Asset Management, Vega implantó un nuevo método de inversión en España, que dio sus frutos durante los años del estallido de la crisis.

Pero la moda de los hedge fund duró poco tiempo en el sector por algunas malas experiencias -principalmente de Santander con Madoff-, y Vega tuvo que establecerse por su cuenta en Accurate Quant. Desde su creación en 2008, a cierre de febrero de 2018, ha obtenido una rentabilidad del 19,66% y en lo que llevamos de año, de un 15%. Aun así, este gestor reconoce en una entrevista a este medio que todavía queda mucho por educar al inversor español "que solo piensa en el inmobilairio y la gestión 'value'", que en España abanderan fondos como el de Paramés.

Como dijo Warren Buffet, “cuando baja el agua se ve quien se baña desnudo

El problema, según Vega, está en que muchas de las personas que están ahora gestionando carteras "no han visto en su vida un mercado bajista". La gente se ha olvidado de que eran los mercados, porque se han acostumbrado a la alta intervención, remarca.

"Desde 2009 todos son buenísimos ganando dinero, pero como dijo Warren Buffet, “cuando baja el agua se ve quien se baña desnudo. Ya veremos que pasará cuando el mercado empiece a darse la vuelta. Ahí se tendrá que hacer un poco de selección, pero no habrán productos seleccionables porque todos se parecen", asegura.

Falta de cultura

Por ello, lamenta que en España no se sepa diversificar carteras. Bajo su punto de vista es un concepto mal entendido en el país, porque no se trata de tener muchos fondos, sino de que no tengan relación entre ellos. Afirma que en España la gente invierte la mayor parte en inmobiliario y el resto en gestión tradicional. "El cambio de cultura financiera va a ser muy difícil, pero los millennials pueden tener la solución".

En nuestro país los hedge fund se permitieron en 2007, cuando este tipo de fondos ya existía en Estados Unidos desde el año 49. "Son 60 años de desconocimiento del producto en España. Los hedge fund tienen menor riesgo, menor volatilidad y mayor retorno que las inversiones tradicionales, pero la percepción es totalmente contraria", lamenta Vega.

Lo que hacen en Accurate Quant se aleja completamente de "lo tradicional". Su metodología se basa en aplicar inteligencia artificial a los mercados financieros para realizar productos sin ningún tipo de sesgo humano, con el objetivo de conseguir un retorno absoluto.

"Aportamos la metodología con un formato objetivo utilizando un estudio de patrones, comportamiento y activos financiero para crear sistema que tomen decisiones en base a ese comportamiento. Nuestro objetivo es el retorno absoluto", asegura Vega.

Los mercados no están hechos para las emociones del ser humano

No obstante, la industria de los quant advisor no es "nada nuevo", lleva existiendo desde los años 40, pero gracias a los últimos avances tecnológicos han podido crecer exponencialmente. Narciso Vega es consciente de la dificultad que acarrea traer este producto a España, porque conoce de primera mano la cultura financiera del país.

Además, Vega asegura que el motivo principal por el que a la gente debería "cuadrarle" los quant advisor es porque "los mercados no están hechos para las emociones del ser humano y los sistemas de trading automatizados permiten dejar a un lado todo este factor emocional".

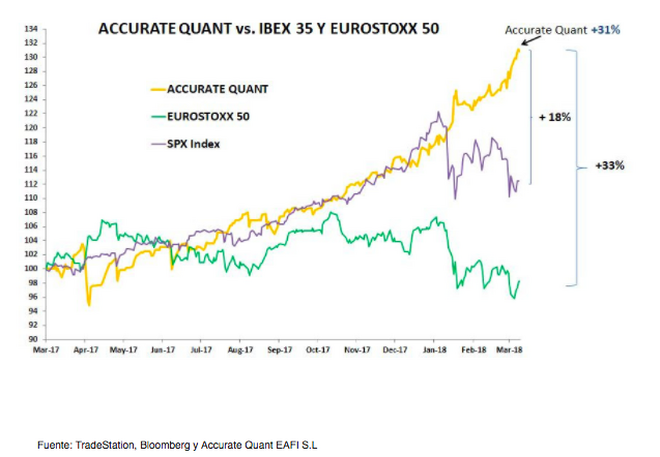

Accurate Quant, independiente del entorno de mercado, alcanzó una rentabilidad del 15% a cierre de marzo de 2018 y del 31% desde marzo de 2017, y lo ha hecho batiendo al Eurostoxx 50 por 33 puntos porcentuales y al S&P 500 por 18 puntos porcentuales en marzo de 2018. El fondo gestiona un patrimonio cercano a los 340 millones de dólares y esperan cerrar el año en los 500 o 600 millones. El valor mínimo de entrada lo sitúan en torno a unos 50.000 euros en particulares.

Accurate Quant ganó "mucho dinero en febrero" cuando todos los indicadores mundiales comenzaron a caer por un incremento de la volatilidad.

"Crecimos con las caídas. Hemos ganado mucho dinero, pero un porrón. Lo que hacemos es diferente porque buscamos ganar en cualquier entorno y por ello, cuanto más se muevan los mercados mejor para nosotros".

Hedge fund en España

Narciso Vega fue uno de los fundadores del hedge fund de BBVA, Próxima Alfa, en 2008. Para ese entonces, el banco que hoy preside Francisco González, gestionaba hedge fund a través de las filiales Próxima Alfa, Altitude y BBVA Partners y disponía de un patrimonio bajo gestión superior a los 1.000 millones procedente de más de 2.000 clientes (la mayoría institucionales).

Próxima gestionaba un patrimonio de 725 millones y tenía como objetivo poner el capital necesario y los medios tecnológicos a jóvenes gestores prometedores con buenas ideas de inversión.

En 2009, con la crisis aflorando y ante escándalos como el de Madoff, todos los grandes bancos españoles comenzaron a cerrar todos sus proyectos relacionados con los hedge fund, entre los que se encontró este mismo.

"Si algo funciona, ¿para qué cambiarlo?"

"El cierre del proyecto de hedge fund de BBVA fue una decisión completamente corporativa. Tenía un equipo increíble de gente preparada, pero cuando comenzó la crisis se decidió no seguir con el proyecto", asegura Vega. "La plataforma que había montado BBVA era una de las mejores del mundo y con un potencial tremendo, pero la percepción que había en ese momento es la misma que hay ahora".

Vega no cree que en el futuro se vuelvan a crear productos tan buenos como éste porque el sector financiero español ha encontrado su fórmula mágica secreta. "Si algo funciona, ¿para qué cambiarlo?", se pregunta.

Ya no se pueden votar ni publicar comentarios en este artículo.