CaixaBank ha obtenido en el primer semestre de este año un beneficio neto de 408 millones de euros, un 146% más que en 2012, tras incorporar las integraciones contables de Banca Cívica y Banco de Valencia y realizar dotaciones y saneamientos por un importe de 5.383 millones.

Según la información remitida a la Comisión Nacional del Mercado de Valores (CNMV), CaixaBank ha cubierto anticipadamente el impacto de los nuevos criterios de provisión de las operaciones refinanciadas, lo que ha supuesto un aumento de las dotaciones asociadas de 540 millones y la clasificación de 3.287 millones de euros como saldos dudosos. De estos 540 millones, 375 se han registrado con cargo a resultados del ejercicio, ha señalado CaixaBank, que ha refinanciado hasta finales de junio operaciones por valor de 25.974 millones.

En este primer semestre, la entidad ha incrementado el margen de intereses en un 9,7%, hasta los 1.959 millones, y los ingresos o margen bruto en un 6,3%, situándose en los 3.629 millones, mientras que el margen de explotación se ha reducido en un 57,3%, hasta los 789 millones, debido a los costes derivados del ajuste laboral pactado en marzo con los sindicatos para reducir la plantilla en 2.600 empleados.

Líder del mercado español

Tras la compra de Banca Cívica y Banco de Valencia, cuya integración tecnológica culminará el próximo 29 de julio, CaixaBank se ha consolidado como la entidad líder del mercado español, con 13,8 millones de clientes, unos activos de 350.989 millones y un volumen de negocio de 526.552 millones.

Los recursos totales de clientes alcanzan a finales de junio los 305.585 millones de euros, un 5% más, mientras que los créditos brutos a la clientela disminuyen un 0,9%, hasta los 220.967 millones, como consecuencia, según CaixaBank, del proceso de desapalancamiento generalizado, centrado en el sector promotor (-7,5%), y la sustitución de financiación bancaria por emisiones de deuda por parte de grandes empresas y del sector público.

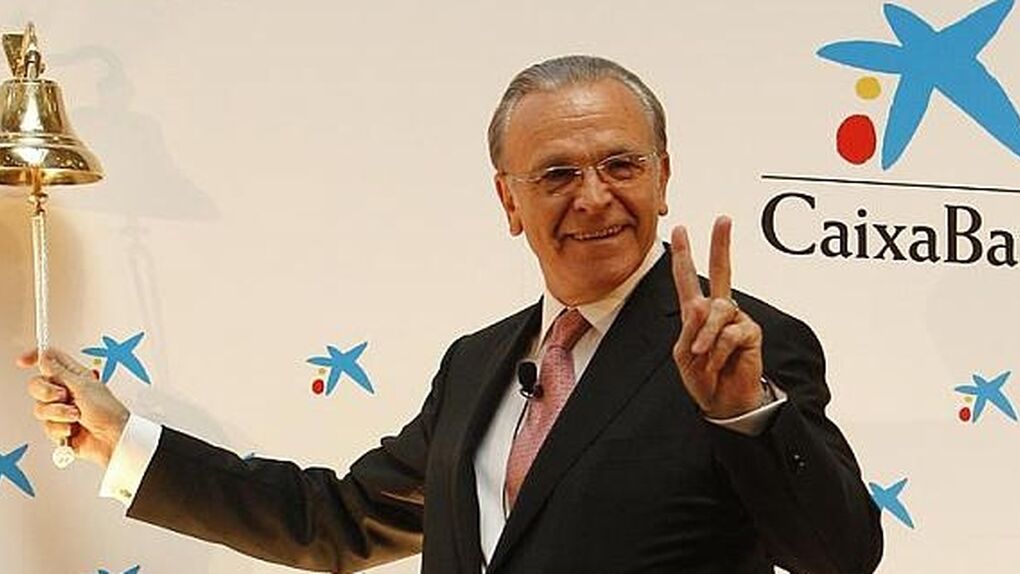

La entidad que preside Isidre Fainé sigue reforzando en este período su posición de liquidez, que se sitúa en los 64.604 millones, el equivalente al 18,4% del total de los activos del grupo. Esta "cómoda" situación de liquidez, explica el banco catalán, le ha permitido hacer frente a 4.104 millones de euros de vencimientos en el ejercicio.

También la solvencia de CaixaBank mejora en el primer semestre, con un "core capital" o capital principal del 11,6%, tras la integración de Banco de Valencia, la devolución de los 977 millones de euros de ayudas públicas que Cívica recibió del Fondo de Reestructuración Ordenada Bancaria (FROB) y la venta de un 10,1% de la participación en el Grupo Financiero Inbursa.

En cuanto a la ratio de morosidad del grupo, ésta se sitúa a 30 de junio en el 11,7%, teniendo en cuenta el impacto de las refinanciaciones, con una cobertura de los impagos del 66%.

Las pérdidas por deterioro de activos financieros ascienden a 2.876 millones, un 51,3% más respecto al mismo período de 2012, al incluir las dotaciones para refinanciaciones por 375 millones y el registro de 902 millones para cubrir la totalidad de las provisiones exigidas por los reales decretos del Gobierno.

Negocio inmobiliario

Por su parte, Building Center, la filial inmobiliaria de CaixaBank, ha comercializado en este semestre inmuebles por valor de 1.102 millones de euros, con un total de 9.189 unidades vendidas o alquiladas.

La exposición de CaixaBank al sector promotor asciende a 24.964 millones, lo que supone 2.028 millones menos que a cierre de 2012, en tanto que la ratio de cobertura de los activos dudosos alcanza el 70,8%.

La cartera de activos adjudicados netos disponibles para la venta asciende a 6.160 millones de euros netos, con una cobertura del 49%, mientras que la del suelo es del 61%.

En los últimos meses, CaixaBank también ha intensificado su actividad comercial, lo que le ha permitido alcanzar unas cuotas de mercado del 20,5% en nóminas, del 19,4% en pensiones, del 15,2% en créditos o del 13,8% en depósitos. El grupo tenía a cierre del primer semestre una plantilla de 33.417 trabajadores y una red de 6.132 oficinas.

Banco Popular gana el 3% menos

El Banco Popular obtuvo un beneficio neto de 170,3 millones de euros entre enero y junio de 2013, con un recorte interanual del 3%, después de destinar 1.110 millones de euros a provisiones, con lo que esta partida suma ya 19.853 millones desde el inicio de la crisis.

En un comunicado enviado hoy a la Comisión Nacional del Mercado de Valores (CNMV), la entidad señala que el 90% de estos resultados los ha obtenido gracias a su actividad comercial recurrente, cifra "superior a la de sus competidores", fruto de un negocio "sostenible y generador de resultados a largo plazo".

Al cierre del primer semestre, el Banco Popular tenía concedidos 106.440 millones en créditos a sus clientes, el 2,2% menos que un año antes, una cartera con un ratio de morosidad del 10,84%, superior al 6,98% de junio de 2012 y también algo peor que el 9,94% registrado en el trimestre anterior.

En cuanto a los depósitos, la entidad custodiaba 87.788 millones a cierre de junio, el 13,1 % más que un año antes, con lo que e ratio créditos-depósitos mejoró hasta el 118 %. Respecto a la solvencia, el Banco Popular cerró junio con un "core capital" o capital principal según los requerimientos EBA del 10,3%

Asimismo, las recuperaciones de activos fallidos se situaron en 130 millones de euros y los resultados extraordinarios generaron unas plusvalías de 242 millones de euros.

Por su parte, el margen bruto, que incluye los ingresos por comisiones, entre otros, alcanzó los 1.828 millones, el 9,8% menos que un año antes, pero el 21% más que el pasado marzo principalmente por la aportación de las comisiones y el resultado de operaciones financieras (ROF).

El margen de explotación, que es el indicador más fiel de la actividad puramente bancaria, también se redujo en comparación interanual, el 17,5%, hasta 972,63 millones, aunque mejoró el 40% respecto al trimestre anterior debido, explica el banco, a su "capacidad para generar ingresos", que es lo que le ha permitido dotar los mencionados 1.110 millones en plusvalías.

Esta mejora de los márgenes respecto a los del trimestre anterior se debe "a una gestión prudente en una entorno económico muy difícil, caracterizado por una recesión", como refleja la contracción del Producto Interior Bruto, y un proceso de desapalancamiento del sector privado que frena la demanda interna.

La entidad logró captar 38.068 nuevas pymes entre enero y junio, y continuó elevando su cuota de mercado hasta alcanzar el 7,15% en créditos y el 5,69% en depósitos.

Ya no se pueden votar ni publicar comentarios en este artículo.